一、四大杀器,已现其二

节后一周,市场还沉浸在节日氛围……,不,是在“劫”日氛围中——跌到大家怀疑人生了。但仔细一看,主要指数2月份仍然是阳线,只是上引线有点长。

这种先涨后跌引发的崩溃心态,行为经济学中称之为损失厌恶——得到一样东西的快乐,通常小于失去这样东西的痛苦,所以带阳线的上引线,杀伤力不强,侮辱性极强。

当然,人在痛苦的时候,为了验证自己的痛苦,就喜欢找到各种各样可怕的理由,比如2月赚的跌完了,下面是不是要跌掉1月份和去年12月份赚的钱了呢?

其实这一轮下跌的主因,我在年初的全年行情展望文章《2021年,A股的“四大杀器”》中写到了,是第一个风险“第一杀:利率上行,杀消费”和第三个风险“第三杀,美股暴跌,杀白马”的叠加。文章是这么写的:

以海天、绝味、茅台为代表的这类食品股,最大的特点是未来的业绩确定性高,这一类公司跟资金的机会成本有关,而资金的机会成本又与利率有关……资本市场都是打提前量的,所以这些高估值消费股最危险的时候是在两会后到年中的一段时间。

以及——

一旦美元贬值结束,资金流向新兴市场和中国市场的趋势就会被扭转;如果欧美经济恢复超预期,不排除美联储紧表,导致美元升值,全球资金回流美国的同时,带崩估值过高的白马,也是有可能的。

结果,节前涨得太快,引发资金博弈,调整时间从两会后提前到两会前。

不过,大家要感到庆幸,上面的“两大杀器”都属于“杀估值”行情,就是行情太热泼一盆冷水,是相对良性的一种调整。

相比之下,第二杀“景气波动,杀科技”是“杀业绩”,“一切安好,杀小票”是小票面临被竞争淘汰的风险导致的“杀逻辑”,这两个都是或惨烈、或漫长的恶性调整。

肯定有人要问,那估值什么时候杀完?这只要看一看估值还有多大的下杀空间就行了。

可这一看,就看出问题来了——A股总的估值不但不贵,甚至是低于历史平均水平。

二、估值分化与估值收敛

国信证券近期的一份策略分析中指出,截至2月22日,全部 A 股市盈率(TTM,剔除负值) 中位数位于32%的历史分位点,低于历史中枢值——当前 A 股总体估值水平不算高。

再看几个主要的指数,大都不算高,wind全A、中证500、中证1000 的市盈率中位数分别为 36倍、 29倍、 34倍, 分别处于32%、33%、29%的历史分位数水平,唯独有一个例外,那就是沪深300,市盈率中位数为31倍、处于81%的历史分位数水平。

沪深300是两市4000多支股票中,市值规模与流动性前300的公司(一般500亿市值以上),中证 500是300~800名的公司(一般市值200~500亿),中证1000是800~1800名的公司,覆盖了A股前45% 的公司。如果把整个A股目前的估值水平看成一条蛇,蛇头昂起来,但蛇身还在地上。

那为什么给人的感觉就像一轮大牛市的末期一样呢?关键在于基金重仓股的估值水平太高了。

基金重仓前100名的股票市盈率中位数已达69倍,处在96%的历史分位点附近,重仓前200名、前300名、前400名的基金,市盈率中位数分别为63倍、60倍、58倍,分别处在 91%、91%、90%的历史分位数。

这是一种典型的估值分化现象,从2019年下半年到春节前,不同风格的股票指数的估值区间发生分化,高的越来越高,低的越来越低。

天下事,分久必合,合久必分,有估值分化,就有估值收敛。

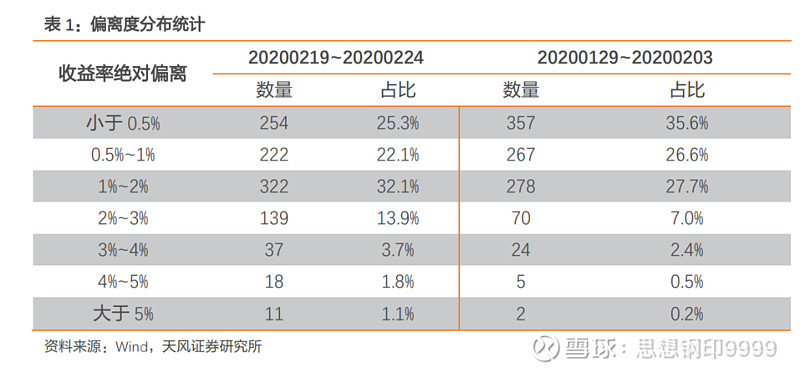

天风证券近期的一份报告,根据Q4基金前十大重仓股以及股票持仓的证监会行业配置信息,计算不调仓情况下的模拟收益,并与基金的真实收益相比较,计算偏离度。

结果显示,节后相比于2月初,偏离值明显上调,显示这一段时间公募基金进行了相当程度的调仓。

如果公募基金已经开始把仓位从沪深300为主的大票调到中证500及中证1000的中小票,这种调仓行为大概率会引发估值收敛的行情,也是近期市场剧烈动荡的原因。

那么,下一个问题自然就是——虽然整个估值并不高,但像公募基金这种体型庞大的物种,会不会调着调着,就把大盘给调崩了?

三、估值收敛的三种走势

估值分化是“合久必分”,估值收敛是“分久必合”,估值收敛就是杀高估值,修复低估值。很明显,估值收敛有三种走势:

第一种低估值的向上拉估值,高估值的高位震荡向上;

第二种是高估值的杀估值,低估值的低位震荡向下;

第三种是高估值和低估值同时向彼此靠近。

这三种趋势A股历史上都发生过,我各举一例进行一个简单的复盘。

第一种:低估值的向上拉估值,高估值的高位震荡向上

这就是低估值补涨行情,近二十年A股出现的两次大的估值收敛,都发生在全面牛市的后半程中,即2006~2007年的牛市主升浪,以及2014~2015年的大牛市,以大家印象比较深的第二次为例:

2014年的估值收敛的背景是2012~2013年的估值大分化,其分化的顶峰出现在2013年,全年指数下跌-7%,但市场中位数上涨16%,TMT板块大涨,顺周期下跌,创业板暴涨83%,沪深300下跌-8%,拿绩优股的灰头土脸,炒题材小票的趾高气昂,跟今年完全是反的。

2013年也是A股历史上估值最低的一年,主要是大票极度低估,这几年最风光的大白马,茅台五粮液恒瑞招行,估值历史最低点都出现在2013年。

正是因为这些极度低估的优质公司,2014~2015年的估值收敛的结果是补涨驱动的全面牛市。高估值的板块在牛市中并不下跌,只是不再亮眼,2013年涨幅最高的TMT板块到了2014年,电子和传媒排名靠后,通信和计算机排名居中,而2013年排名垫底的房地产、金融、钢铁,到了2014年则排名靠前,使得估值开始收敛,到了2015年更是全面牛市。

所以,第一类估值收敛行情,由于大量个股补涨,赚钱效应还是很好的,2015年虽然大起大落,但全部个股中位数上涨61%,90%的个股是上涨的,亏损只怪人性的弱点,高位加杠杆。

第二种:高估值的杀估值,低估值的低位震荡向下

这种行情通常出现在熊市后半程,是一种补跌行情,以最近一次即2018年的熊市为例。

之前估值分化的背景是创业板的持续下跌,受去杠杆影响的制造业的估值下降,而以食品饮料和医药板块为首的“吃药喝酒”行情导致估值不断抬升,沪深300与小票的估值差不断拉大。

由于2018年的整个宏观大背景不利于股市,估值收敛的过程最终是以食品饮料和医药股的补跌完成熊市最后一跌,包括茅台上一次的跌停和医药股第一次集采打出的历史大底。

这一跌可谓惨烈,全场所有板块无一幸免,无非是之前跌了无数轮的少跌一些,没跌过的多跌一些。

第三种:高估值小跌,低估值中涨,向平均水平回归。

这种估值收敛行情结果就是震荡,有时甚至是剧烈震荡,最近的一次是2015年年底到2016年年初。

这一次的估值收敛从2016年初延续到2017年年中,除了年初的“熔断3.0”行情,其他都是在指数的震荡中慢慢地发生“大票向上小票向下”的收敛,到2017年7月,大票为主的沪深300收复了“熔断”的跌幅,而小票为主的中证1000仍回到了“熔断低点”——这一涨一跌就完成了估值收敛行情。

那么,如果今年大概率走出估值收敛,到底会出现哪一种走势呢?

四、景气度的变化是关键

一般投资者对于均值回归都有一种执念,认为估值高了就会向下回归,低了就会向上回归,但市场实际运行的规律是,只要相关行业的景气高,高了还会继续维持,直到景气度向下。在此之前,没有大跌的可能。

均值回归的不是估值和股价,而是景气度与企业的盈利增速。

以上面的第三种“估值收敛”走势为例,它反映的是2015年以后,随着GDP增速的下降和去杠杆导致的企业固定资产投资的下降,拥有规模优势的龙头蚕食尾部企业的份额,导致大票的景气度好于小票,才会一升一降,而不是简单的大票便宜所以涨,小票太贵所以跌。

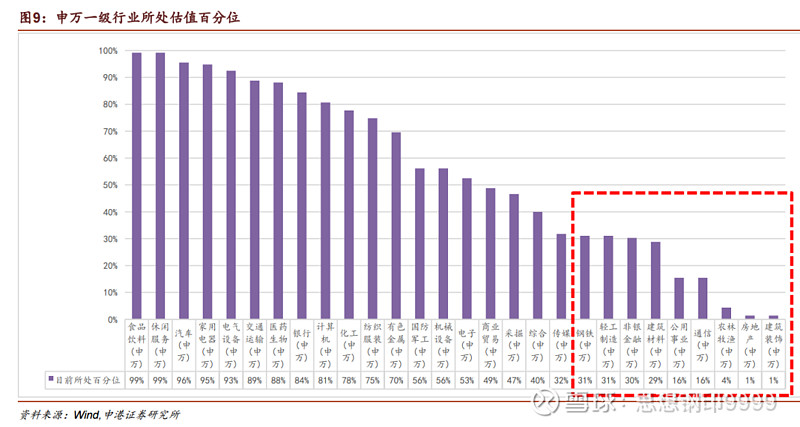

所以,想要判断这轮估值收敛会走出哪一种走势,还是要判断高估值板块(不是绝对PE或PB,而是历史百分位)和低估值板块未来景气度的趋势,及其对股价的影响。

目前的高估值个股主要是部分消费属性强的行业,以及部分科技属性强的高景气赛道的龙头公司,这两种高估的原因是不同的。

消费属性强的行业的高估是疫情的不确定性带来的风格偏好,低利率带来的DCF估值法的分母变小,它的“杀估值”,在当前经济背景下,有延续的可能。特别是部分竞争格局好的二线消费股和消费医药股,其高估值更是风格导致的。

但科技属性强的高景气赛道的龙头公司,比如新能源汽车、创新医药和军工板块的高估值与利率环境无关,它反映的是行业预期增速,还有化工、有色、银行一类的顺周期品种,投资者认为高业绩增速可以消化高估值,那么,在景气度没有变化或没有被证伪之前,杀估值行情就无法延续。

但杀估值也并不一定就是下跌走势,下跌是“以空间换时间”的杀估值,是直接把股价杀到跟估值匹配的一种比较直接的杀估值方法,但还有另一种“以时间换空间”的杀估值方法,就是股价在一个箱体内震荡,等待业绩提升造成的估值下降,这种走势往往时间非常漫长,股价并没有跌多少,所以叫“以时间换空间”。

很明显,业绩确定性强拥有大量“粉丝”的公司,更可能走出“以时间换空间”的走势。

低估值板块的修复行情同样如此,如果业绩没有明显提升,一波修复行情后估值可能就到头了,银行去年还是“三大傻”,现在稍微涨了一下,已经到了PE估值84%的历史百分位了,下一步空间就要看今年的业绩能提升多少了。

估值收敛的另一层面是同一个行业龙头与其他企业的估值差的收敛,它取决于该行业的集中度的变化,中小企业能否在经济恢复期,获得比龙头更快的业绩增速,到了4月份的一季度报公布期,就能判断是否会出现这一趋势。

到底会出现这三种趋势中的哪一种,更重要的是看一季报、中报的业绩恢复方向。

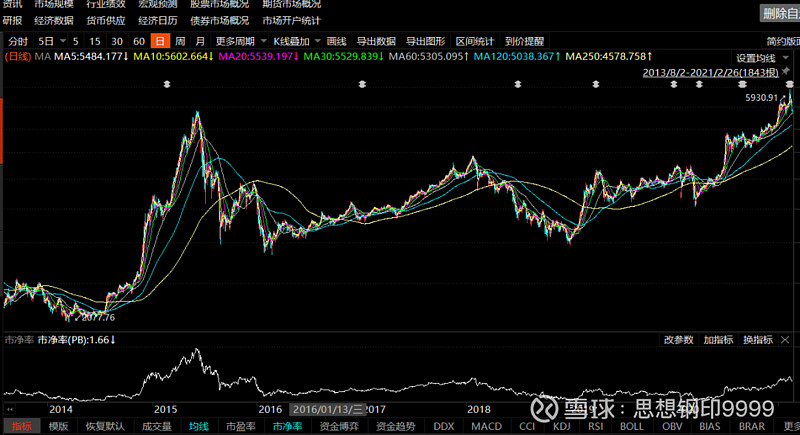

以沪深300为例,前面看PE(TTM)的中位数处于81%的高历史百分位,但如果看PB,就完全不一样了,近十年的PB的最高点是2015年牛市顶点的2.49倍,最低点是2018年和2020年创下的1.16倍的底点,目前处于1.66倍,并没有达到50%的中位数。

为什么PE与PB的位置不同呢?因为PE(TTM)包括去年前三季受疫情影响的业绩,在一季报、中报和三季报后,市场的平均EPS会继续三个季度上升,即使是当前的点位不变,其PE的中位数也将下降至历史平均水平,变成一波不下跌的“杀估值”。

当然,如果保持目前的点位,中证500的PE百分位将继续下降,这显然与景气度的方向相反,中证500向上的动力很足。

所以,上述三种走势中,最可能的出现是全面牛市,风格从买确定变成买成长,科技股会重新领涨;其次,在今年业绩部分行业恢复不及预期时,会出现第三种即此升彼降的走势。

当然即使是全面牛市,也不会是像2015年那样流动性泛滥引发的水牛,更不会是像2007年那样经济高增长引发的大牛市,应该是A股历史上从未出现过的行情类型——既然从未出现过,我当然不能猜这是传说中的“慢牛行情”了。

那么,是否有可能步入第二种熊市走势呢?这种可能性发生的前提是经济恢复的趋势被某些意外因素打断,并同时出现了流动性和信用的全面收紧,这个可能性极小,但黑天鹅是无法预测的。

事实上,除了这三种走势外,还存在第四种可能,并且可能性还不小,就是估值继续保持分化。

如果四月份的一季报显示,龙头企业的业绩恢复能力远远超过行业内其他企业,那么大票与小票的分化将重新扩大或保持在高位。

再如果,病毒出现巨大变异,或疫情再度反复,或全球经济恢复不及预期,美元再度下行,利率再次下降,那么高确定性消费医药行业与其他行业的分化,也将重新扩大。

事实上,这种可能性并不小,历史上也出现过估值收敛到一半又重新放大,毕竟疫情时代,不能以常理估之。

五、精研个股,穿越牛熊

A股最主流的机构投资方法仍然是“景气度投资”,其次是以未来长期成长性为参考的“成长股投资”,基于PB-ROE的“低估价值股投资”的资金是最少的。而“景气度投资”是抱团现象的根源,也是估值分化与收敛的主要原因,只要这种投资理念占据主流,市场就永远在估值分化与收敛之间运动。

我知道,可能又有人说我洋洋洒洒写了几千字,最后也没个结论,都是可能,一种是上涨,一种是下跌,一种是盘整,还有一种是延续现在。

但策略的意义不是去给股市算命,而是找到未来最可能的几种运行的方向,及其背后的逻辑。想要通过这些策略获得合理的收益,还是需要用你的投资体系去应对这些变化,并能够从变化中获取收益。

而且,本文虽然分析的是指数,但我从来不建议大家过于关注大盘。

做投资,目标一定要单纯,既关注个股,又关注大盘,难免发出冲突的信号,最后就会顾此失彼。

影响大盘的因素有很多,相对而言,影响个股的因素更单一,无非是确定性和景气度,不如放弃对大盘的判断,精研个股,穿越牛熊

本文作者:思想钢印,来源:雪球

如需了解更多相关信息,请阅读相关VIP文章: