2021年二季度的A股市场更加极端,淡化估值,关注景气与长线增长逻辑的行业、公司投资大放异彩,新能源、半导体、医美等领域多点开花。在这样的背景下,重视估值因子的投资处境困难,好几位基金经理在热点分化的市场里反弹无力,引起了投资者的抱怨。

在这样的背景下,关于A股市场投资方法的大讨论再次展开,怕高都是苦命人与追高都是短命人的观点剧烈碰撞。尽管从二季度来看,“怕高都是苦命人”的一派完胜“追高都是短命人”的一派,但一个季度对于投资的马拉松赛来说,只是一百米的距离。我们要放下短期的线性思维,从大的投资周期和投资的本源、常识上来思考问题。

相似的投资,不同的观点

两大观点激烈交锋,在知名的基金经理中也有所体现。同样都是投资优秀商业模式、高ROE优质公司的基金经理,他们的思想却一个向左一个向右,一个主张拥抱优质公司,淡化估值;一个认为在当前的估值状态下,投资的难度无比增大,未来要降低收益预期。

焦巍经理的简介与在管基金

这两位基金经理,一位是银华基金的焦巍,另一位是易方达基金的张坤。

张坤经理的简介与在管基金

在开始正文之前,我还是想强调,作为普通投资者,投资中有很多我们未知的认识。能够赚到钱的投资方法有很多,对于不符合自己认知和投资观的论断,我们可以理性思辨和批判,但不要在未了解之前就因为偏见而将其贬斥为【赌博】。学习可以学习的,保持好奇,保持怀疑,不畏权威。

从基金经理的投资风格来看,两位基金经理都是高质量投资风格,偏好商业模式优秀、护城河强大、高ROE、弱周期的大市值公司,在一定程度上偏好垄断性或占据消费者心智的生意。

焦巍和张坤的重仓持股一览,红圈为共同持股

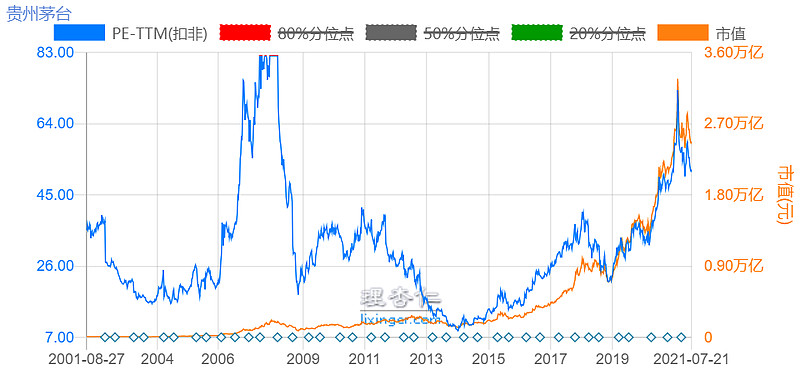

从两位基金经理长期重仓的行业来看,高端白酒、医药医疗、互联网是他们两位的共同之选。比如,当前他们都重仓持有贵州茅台和通策医疗,此前他们还错时段地持有腾讯控股、药明生物、五粮液等公司。

此前我曾和大家聊过,基金经理的持股或者行业布局很相似,并不代表他们的投资观完全一致,投资主动型基金是选择与自己志同道合、自己高度信赖的基金经理,并不完全是冲着基金经理选定的一组股票来投资。

2.焦巍的二季报思考

同为高质量投资风格的基金经理,焦巍和张坤在投资优质公司是否要关照估值的问题上产生了巨大的分歧。他们的观点代表了怕高都是苦命人、代表了估值高低影响收益预期,即便是优质公司也概莫能外的分歧。下面,我们以两位基金经理2021年二季报中的文字进行探析。

在估值问题上,焦巍经理进行了如下的思考:

在我们的体系中,所谓多高算高,多好算更好,都没有能力对此做出量化的定论。本基金管理人认为,投资的本质就是从生意角度进行比较的过程。包括了资产配置比较、行业比较、公司比较等等。通过比较筛选出来的优秀公司,尽管估值高涨幅大也不应卖出的原因在于,卓越公司往往会更卓越,犯不着因为卓越的价格高低而追随平庸。

拉长维度看,估值很可能只是结果而不是原因。那么,是不是再好的公司也有涨幅顶和估值顶呢?我们坦承目前还不知道答案。管理人更倾向于认为,相对于平庸的人类和公司,优质公司的生命是可以无限延伸的。总有极少数公司可以穿越时空,创造价值,长成可持续的参天大树。在其面前,当下的估值只是矮小的小草。

在焦巍经理看来,估值是一个很难量化的数据,市盈率、市净率、市销率的高低、达到了多少历史百分位,并不能明确估值。投资并不是找寻低估资产买入待到价格高估后卖出的套利行为,不是价格上的性价比比较,而是生意优秀程度的比较。

对于经过比较和筛选出来的优质公司而言,估值高和阶段性涨幅大,都不是卖出的理由。因为,从生意的角度看,卓越的公司未来更卓越,创造的价值是你想不到的大,因为卓越公司的价格高而计较,买入平庸的公司,那才是下策。

在平庸的公司面前,优质公司的生命是无穷无尽的,要找到极少数能穿越时空,持续性创造价值并长成参天大树的投资。在这类的公司面前,我们眼前计较的多少倍市盈率估值,都是大树下微不足道的小草。

3.张坤的二季报思考

再来看张坤经理的观点:

面对越来越高的市盈率水平,对企业的估值方法也越来越多采用远期(如 2025 年甚至 2030 年)市值贴现回当年,似乎只有这样,投资者才能获得一个可以接受的回报率水平。无疑,这样的环境对投资人判断正确率的要求是很高的……在各种假设都兑现的情况下,可能未来 5 年能赚取贴现率或者比贴现率略高的收益率水平,但是一旦错误,可能就要面临 30%甚至 50%的股价下跌

……未来几年,不少行业面临的竞争程度恐怕比过去 5 年更为激烈……对于未来 5 年行业竞争格局的判断难度恐怕只增不减。综合来看, 如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作……从目前的判断来看,未来几年预期回报率下降可能是难以避免的

在张坤经理看来,当前市场给众多热门赛道股、优质公司股票的估值是盲目乐观的,对相关公司的盈利展望要后推5年甚至10年,才能证明以当前的价格买入是合理的。这样的资产价格无疑是脆弱的,因为这不仅要求相关的研判准确,还要求所有的假设要在未来5-10年里完全兑现。

但随着资产价格的高企,即便这些都应验了,未来5年能获得的回报展望也仅仅是贴现率或者比贴现率稍高的低水平回报。可是,一旦预测失误或者公司在业绩兑现的过程中有波折,投资者面临的就是30%到股价腰斩的恐怖后果。

热门赛道的确很热,未来5年这些行业的竞争有增无减,绝不是没有对手或者竞争格局已经稳定了的。总的来说,投资这些热门赛道以及部分优质公司,按照现在的价格买入,即便所有假设都对,未来的收益率也是平平,可一旦认知错误或预测失误,投资者就要蒙受损失。

当前市场的投资难度大了,按照目前的情况推测和价格买入,未来几年的基金投资收益率下降是不可避免的。

4.当前投资,估值还重要吗?

从两位基金经理的季报文字(我做了画蛇添足的“注疏”解读)来看,焦巍经理的投资有风投化的倾向,不管优质公司的资产价格波动多么剧烈,自己都誓与优质公司同进退,自己坚定地做优质公司的发现者和陪伴者,至于估值高低,他看淡了。

后视镜看,很长时段估值的意义,没有买入与否的意义大

在伟大的公司面前,眼前的估值是小草,有道理吗?如果,伟大公司未来成真,很有道理。面对那些上市以来涨幅百倍,早点重仓买近似可以财务自由的公司来说,从后视镜里看,很多时段纠结估值是不对的,有没有买入,买入是否重仓,才是决定正确与否的关键。

但……这种公司实在是太少了,即便研判正确,相关公司在市值兑现的过程中,也有价格的剧烈波动。不信可以回溯一下,看看牛股的价格腰斩历史。

被误以为不讲估值的时刻

张坤经理虽然一直进行高质量公司的投资,而且持有优质白酒、医疗服务类公司的时间超长,一度被投资者认为也是不在意估值的基金经理,尤其是2020年夏天,中证白酒指数的市盈率估值突破2018年的高点时。

但不要忘记,张坤是“跟市场对抗过”的基金经理。

印象里,投资高质量公司的基金经理,多喜欢谈商业模式,谈未来的生意竞争和行业终局,对于估值问题谈得少,但今天我们也见到了对于估值问题的看法文字了。

如何看待焦巍与张坤经理的分歧呢?对于投资,到底是怕高都是苦命人还是追高都是短命人呢?估值在投资中,应该占有多大的权重呢?

5.理解高风险偏好投资

在我看来,淡化估值拥抱伟大企业,在巨变的时代里,有一定的时代合理性。长期利率中枢下行,钱多而优质资产少,优质公司的股权价格必然是水涨船高的。在巨变的时代里,的确有一些创新性的生意,能实现从0到1,然后快速地从1到10。在这个过程中,越来越要求投资人有终局思维,一眼穿透公司的整个生命周期,然后进行报价。

不要完全否定二级市场投资的风投化,尽管二级市场投资的风投化,本质上利好了一级市场的参与者、企业的初创者,但这种投资模式仍不能简单地认为是击鼓传花,否则创立一段时日,商业模式基本稳定,但尚未盈利的公司就全都无法投资了。那些在港股、美股投资了未盈利企业的投资者和机构,难道都是赌徒吗?

不同的时代有不同的投资特征,大萧条时代的价值投资,看不到公司的未来,大多数公司都是朝不保夕的,因此基于可清算资产价值的套利就成为了那时价值投资的主流。

再到上世纪的全球化时代,部分公司业务持续扩张,有了面向未来,进行长远成长投资的可能性,有较长生命力的伟大公司雏形出现了,用合理价格买入优质公司的巴菲特-芒格老哥俩,成为了价值投资的典范。

新时代,的确又有了新的变化,二级市场投资的风投化趋势可以被理解,但付出合理价格买入优质公司的理念也仍未过时,追求一定安全边际的保守主义投资思想仍不过时。

6.家庭理财:稳健审慎,追求复利

当前,基金投资已经成为众多家庭的首选理财方式,家庭理财投资最应该重视的是什么?我认为即便是完全意义上的闲钱投资,也要追求本金安全,而非极致收益。家庭的理财投资是为了自己和家人的幸福服务的,闲钱也是能创造幸福的,并不是丢掉不心疼和无所谓的。

投资是一项风险活动,这项风险并不能完全被消除,承担有限风险,获取合理但流水滔滔不绝的回报,应该是家庭财务投资所追求的。很多焦虑是没有必要的,很多的改变和成就是几代人的努力,不是一代人和一己之力可以达成的。

吾生也有涯,如果是有特定目标或久期有限的家庭财务投资,那就更得重视估值回报了,不能将其当成时间无限的风投游戏。一个市场里的资金,在可预见的时间内是有限的,即便伟大公司被不断高看,但你的对手盘不同意,他们重视一定实现内的估值和投资回报率,那估值就无法到天上去。

在这种情况下,一旦遇到市场波折,就会出现今年2月下旬到3月下旬的核心资产短促大跌行情。并不是每一次都能判断正确,并不是每一次大跌完了,都是一个季度之后就能出坑并创新高的。

重视极其优秀公司的发现与陪伴也好,在好公司的基础上兼顾好价格也好,各有所得,各有所付出的代价。

对于“怕高都是苦命人”而言,在重视景气度和风险偏好提高的市场里,忽略估值,大胆投资,能收获喜人的涨幅;重视估值的投资方式就显得扭扭捏捏,收益率不佳;但反之,遇到景气度滑坡周期,市场风险偏好下降周期,重视估值的投资方式波动小,且有望后来居上,获得不错的表现,“怕高都是苦命人”的信奉者,就会遭遇重大挫折。

在估值分化、核心资产分化的新周期里,新的投资挑战、观点交锋不断出现,您想好要如何前行,要与谁一起同行了吗?

作者:书剑笑傲,来源:雪球