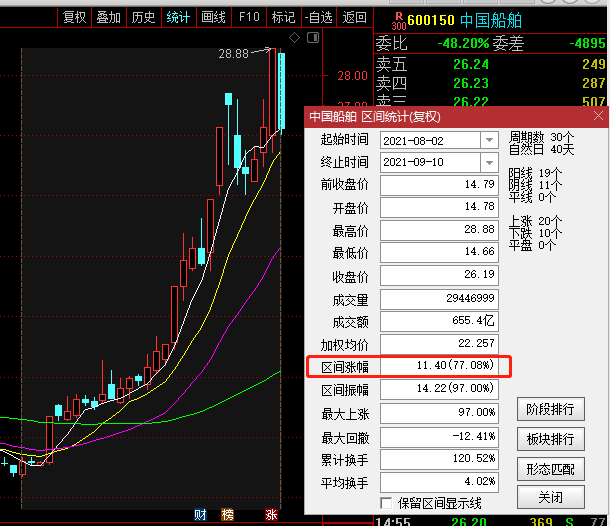

近段时间,船舶板块的表现不错,中国船舶从8月2日的相对低点以来,短短一月多月的时间,公司股价已经大涨了77%,中船科技从7月29日的相对低点以来,公司股价也已经大涨了超过30%,不过今日股价有所回调。

催化方面,前段时间中国船舶集团副总经理钱建平透露,两船重组境内外反垄断审查工作全面完成,两船重组各项工作进入到实质性操作阶段。

另外,申万宏源近日在研报中指出,当前我们正站在造船新一轮周期2021-2038的起点上,三重周期叠加,船舶行业量价齐升的拐点已经出现,展望未来,造船行业有望在未来15年迎来需求侧景气持续上行的景气大周期。

历史上的几轮造船大周期

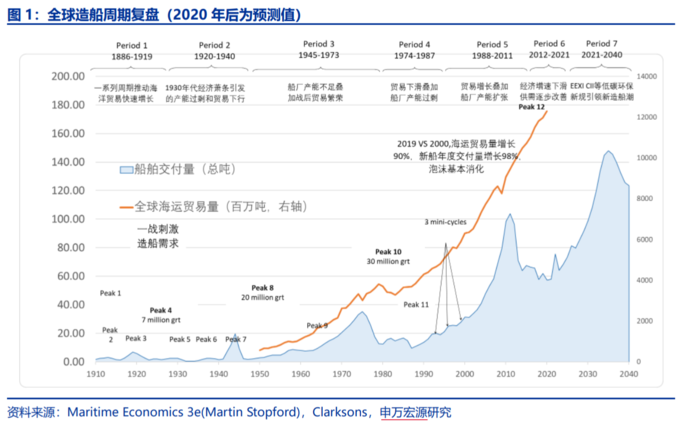

申万宏源通过复盘全球造船行业周期发现,需求、船龄和技术进步共同驱动行业展现强周期弹性。

通常来说,造船周期明显受到全球经济和政治周期的影响,呈现经济繁荣扩张期和战争期集中造船,战后和经济萧条期造船回落,消化上一轮运力冗余的强周期弹性。

复盘历史,1915-1918年是造船行业的一个小高峰,原因主要是一战期间军备竞赛导致。随着1930s经济危机,全球贸易下行带动造船萧条,造船量处于低谷。

1940-1945年二战期间军备竞赛叠加一战期间船舶的老龄退化高峰,行业迎来第二轮新的交付峰值,峰值较一战提高近200%,强化了行业的周期属性。

第三轮造船景气始于1960s,并在1970-1975年形成新高峰,核心是全球贸易复苏+25-30年船龄替换+苏伊士运河关闭航运运力不足共振的结果。

第四轮造船景气周期从1996年开始,在2007年形成新高峰,核心是中国加入WTO全球化红利促进贸易需求爆发+25-30年船龄替换+超大型集装箱油轮技术进步共振结果。

当前我们正站在造船新一轮周期2021-2038的起点

申万宏源指出,按照船龄推算,上一轮2003-2011年的新造船交付高峰,在17.5-25年船舶老龄化的背景下,将于2023年开始进入替代周期,但受2020-2021航运景气度影响,以集装箱船为代表的新增需求大增,新船订单量价拐点提前至2021,所以当前我们正站在造船新一轮周期2021-2038的起点。

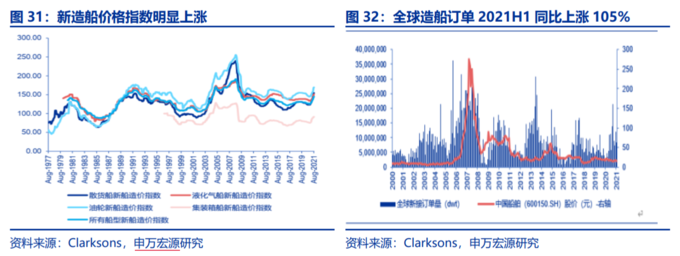

2021年上半年,新造船指数价格较年初上涨30%,全球造船订单同比上涨105%,行业需求侧呈现景气度明显回升,行业拐点已经到来。

申万宏源认为,在2021-2038年这一轮新造船周期的起点,我们有望一同见证中国头部造船厂从先导指标的订单量价,到利润,再到价值重估的过程。

集运景气度传导至造船

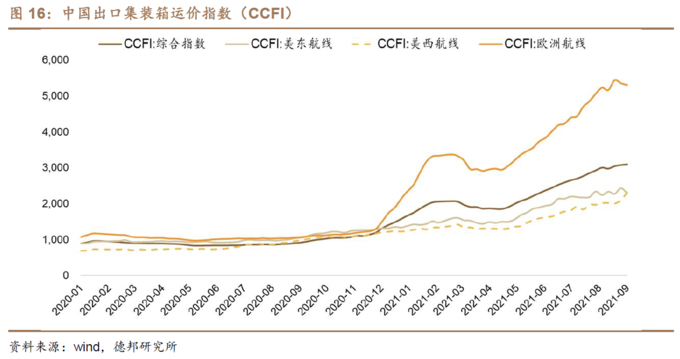

2020年以来,受疫情肆虐、集装箱短缺、港口拥堵等多重因素影响,国际多主要航线运费正急速上涨。

根据wind显示,2021上半年中国出口集装箱运价指数(CCFI)综合指数均值2067,同比大幅提升了134%,欧洲航线提价更为明显,2021年上半年均值3311,同比大幅提升了216%,如果截至到目前,运费涨幅已经接近5倍。

申万宏源指出,集装箱引领新船订单,在美欧主要港口拥堵导致运价大幅上涨背景下,全球船舶运行效率大幅下降,推动对新船订单需求的超预期上升。此外,船东利润修复,资本开支能力和意愿重新强化,下游景气程度超预期已经逐步传导至上游造船行业。

后市怎么看?

申万宏源表示,长期看竞争格局向好,老旧船替换周期支持中期需求,短期关注上半年业绩低点结束后景气度有望持续逐季改善,关注后续钢价与造价剪刀差。

1)订单需求长期看,上一轮2003-2011年的新造船交付高峰,在17.5-25年船舶老龄化的背景下,将于2023年开始进入替代周期,2023-2038年整体老船替代需求持续上行。

2)短期看,2020年以来集装箱船、干散货船盈利上行,船公司资产负债表修复,新造船订单意愿有望上涨。

3)船厂产能看,造船行业龙头集中加速整合,CR10从2010年的40%上升至70%。上一轮周期是中国造船厂的扩张,本轮周期土地、人力成本上涨后,中国大幅扩船厂产能的概率较低,产能向东南亚转移的难度较大,预计景气周期盈利能力以及持续性好于上一轮。

4)中国头部造船厂实力今非昔比,本轮周期,中国头部造船的竞争力显著提升,头部造船厂接单量甚至快于日韩,中国头部造船厂盈利能力及持续性预计也将好于上一轮

5)新造船价格将进入上行通道。申万宏源认为替换订单需求驱动,叠加竞争格局改善,造船行业长周期改善开始,但订单开始到确认收入仍2-3年时间,成本端仍受钢价,汇率的波动,行业景气度已经从谷底爬出,但大幅盈利以及盈利尚需耐心观察。