9月22日,光热发电板块龙头首航高科再度强势涨停,近四个交易日该公司股价已经大涨33%,创下近六个月以来新高。

公司此前上涨属性主要以燃料电池、碳中和为主,实际上公司还是A股光热发电龙头,目前拥有敦煌100MW、10MW两个光热电站项目。

行业消息方面,据央视财经报道,9月初位于新疆哈密伊吾县淖毛湖镇的塔式熔盐太阳能热发电站已进入并网发电期,预计每年可提供近2亿度清洁电。

另外光热发电板块近日也正迎来分析师们的关注,中航证券表示,按照IEA预测,中国光热发电市场到2030年将达到29GW装机,到2040年翻至88GW装机,到2050年将达到118GW装机,成为全球继美国、中东、印度、非洲之后的第四大市场,照此看来,光热发电万亿级市场才刚刚拉开帷幕。

什么是光热发电?

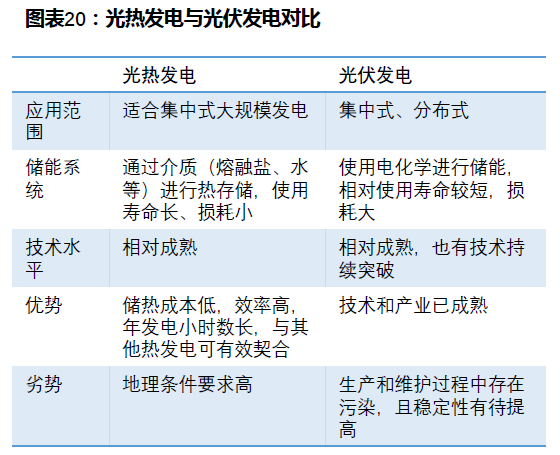

光热发电和光伏发电是太阳能发电的两种形式。

光伏发电是利用太阳能电池的光生伏特效应,将太阳辐射能直接转化为电能;而光热发电是经过“光能-热能-机械能-电能”的转化过程实现发电。

具体来说,反射镜、聚光镜等聚热器将采集的太阳辐射热能汇聚到集热装置,用来加热集热装置内导热油或熔盐等传热介质,传热介质经过换热装置将水加热到高温高压蒸汽,蒸汽驱动汽轮机带动发电机发电。

光热发电和火力发电的原理基本相同,后端技术设备一模一样,最大的差别是发电所用热源不同,前者利用太阳能搜集热量,后者是利用燃烧煤、天然气等获取热量。

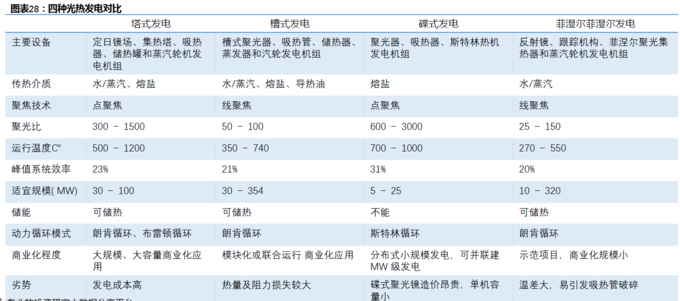

按照聚能方式及其结构进行分类,光热发电主要有塔式、槽式、碟式、菲湿尔式四大类技术,塔式和槽式光热发电技术商用更广泛。

自带储能是光热发电最大的优势之一

中航证券指出,自带储能是光热发电最大的优势之一,熔盐是业内主流的传热储热介质。

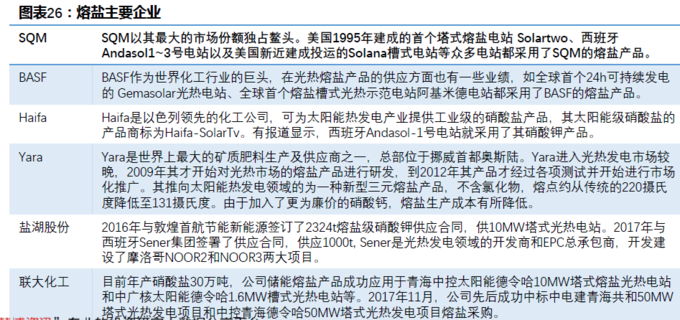

传热蓄热技术是光热发电关键技术之一,而传热介质的工作性能直接影响系统的效率和应用前景。传热介质中,使用较多的有水/水蒸汽、空气、液态金属、导热油以及熔盐等。其中,熔融盐具有工作温度高、使用温度范围广、传热能力强、系统压力小、经济性较好等一系列的优点,目前已成为光热电站传热和储热介质的首选。

熔岩市场格局方面,中航证券认为,当前中国的光热发电产业仍处于起步阶段,大规模商业化发展仍须等待。在此大背景下,国际熔盐厂商依托其集团优势开始在国内光热发电市场开展一些市场拓展活动。中国熔盐供应企业多数是传统的硝酸盐生产企业,也有部分企业通过采购硝酸盐原料生产符合质量要求的熔盐。

行业还有哪些问题?

据中航证券研报,目前光热发电板块主要面临两大行业问题:

第一,2022年1月1日后并网的首批太阳能热发电示范项目中央财政不再补贴。

根据《关于2021年新能源上网电价政策有关事项的通知》,首批光热示范项目的延期电价政策为:2019年和2020年全容量并网的,上网电价按照每千瓦时1.10元执行;2021年全容量并网的,上网电价按照每千瓦时1.05元执行;2022年1月1日后并网的首批太阳能热发电示范项目中央财政不再补贴。

第二,目前光热发电成本依旧较高。

由于国内光热产业还处于示范阶段,光热发电站装机规模较小,尚未形成规模化,造成成本较高。

从初始投资成本看,光热发电站的单位千瓦投资成本在2.5万-3.5万元,是传统煤电站的3-4倍、陆上风电的3-4倍、光伏电站的4-5倍;从度电成本看,据业内估算,塔式光热电站的度电成本在1元/千瓦时左右,相当于煤电的3-4倍、陆上风电的2.3倍、光伏发电的1.4-2倍。

中航证券指出,类比光伏发电,降本提效也仍将是光热发电发展的必经之路。

从2013年至2020年,8年时间光伏电价政策进行了6次调整降低。特别是从2019年起,光伏电站规模管理开始实施竞价制度,标杆电价更改为指导价,项目最终电价由竞价结果最终敲定。从2021年开始,新建风电、光伏发电进入平价上网阶段。

根据塔式太阳能光热发电站成本构成,影响成本电价的三个主要动因:产能规模化效应,运营维护成本和技术工艺进步及管理优化。中航证券预计在未来,光热发电站成本电价可与燃煤火电站的电价相当,具有广阔的应用前景和成长空间。

相关产业链和公司

光热发电的产业链可以分为基础材料、装备制造、电站EPC、电站运营、电力输配等几个环节。目前,虽然中国光热发电产业链条完整,但是项目经验不足,不少领域发展时间较短,核心环节在于装备制造和电站EPC。