近日,万亿市值的亚马逊也曝光了在机器人行业的新动作:其将以17亿美金的估值收购iRobot,此次并购价相比上周四公告日收盘价溢价22%,同时也是亚马逊历史上第四大交易。

资料显示,iRobot是全球扫地机器人行业的开创者,2002-2021年,iRobot一直是全球收入规模最大的扫地机器人企业。iRobot在割草机、泳池清洗机器人、stem教育机器人等领域也都有布局,其与谷歌、苹果、亚马逊等多家科技巨头都有战略合作。

如何看待此次收购?

中信证券表示此次并购一方面凸显了在各大科技巨头纷纷布局机器人赛道的背景下,机器人资产战略价值凸显;另一方面,扫地机器人行业正在加速出清,科沃斯、石头科技等国内龙头迎来扩张良机。

招商证券则指出,亚马逊收购iRobot意在三点:

1)继续深入布局智能家居生态。亚马逊早在2014年就推出智能音箱产品Echo涉足智能家居领域,此次收购iRobot彰显了其在智能家居领域的野心,未来扫地机器人可凭借其小巧便捷、全屋移动等优势成为智能家居的互联控制中心和数据入口。

2)完善机器人布局。亚马逊本身在仓储机器人、物流机器人及分拣机器人等领域有一定布局,此次收购iRobot一方面能够补足其家用服务机器人的业务空白,另一方面也有望在AI算法、数据采集等方面加快机器人智能化突破。

3)iRobot成为亚马逊自有品牌后实现优势互补。

扫地机器人行业加速出清

资料显示,iRobot 2022二季度实现收入2.6亿美元,同比下降-30.2%,过去三年,iRobot在欧洲、亚太及北美市场均持续遭遇来自于中国的高中低端玩家的竞争,尤其在欧洲及日本市场呈现溃败之势。

国内市场,行业出清同样在进行中,据奥维云网数据,2022上半年国内扫地机器人线上市场中,科沃斯/石头科技/云鲸的销售额份额为39.8%/22.9%/15.1%,三大品牌占比高达77.8%。

近期科沃斯和石头科技在天猫和京东平台对几款主力产品都进行了不同程度的降价。中信证券指出,由于疫情的影响,国内扫地机器人行业需求仍较为疲软,因此两家国内龙头选择主动降价来破局。中信表示,本次并购有望是全球扫地机器人行业加速出清的标志性事件,将进一步给新玩家们压力。

国泰君安也指出,目前清洁电器龙头厂商估值处于历史低位,清洁电器市场目前格局在逐渐出清,龙头厂商通过集中度提升和多元化拓展形成了较为坚实的基本面。

剑指家用机器人

中信证券分析称,亚马逊此次并购计划,并非只为了iRobot的扫地机器人业务,而是看到了iRobot在机器人领域的技术、产品、品牌等方面的战略价值。

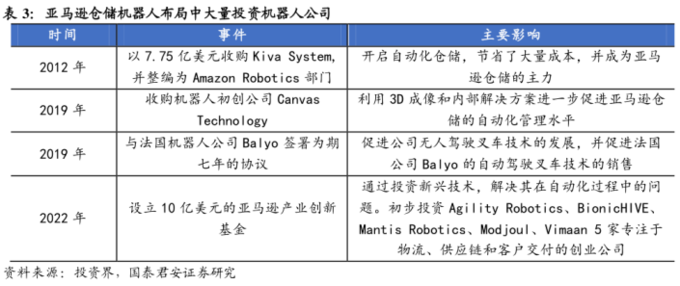

目前亚马逊是全球最大的机器人使用主体之一,在全球已部署机器人达52万台。过去10年,亚马逊不断加码在机器人及AI领域的投资布局。2012年,并购了全球最大的物流仓储机器人企业Kiva Systems;2019年,并购了专注于仓库内部的无人驾驶物流机器人初创公司Canvas Technology;2020年,斥资约12亿美金收购自动驾驶汽车公司Zoox,其技术可用于叉车;2022年,设立10亿美元工业创新基金,投资人机协作机器人公司Bionic HIVE、Mantis Robotics、可穿戴机器人公司Modjoul、双足仓储物流机器人公司Agility Robotics。

从投资方向可以看出,亚马逊在积极布局仓储物流机器人之外,近年来开始大力进军家用机器人领域。2018年,亚马逊开始重视设立已久的“Vesta”(灶神星)项目,致力于家用机器人研发。2021年9月亚马逊推出家用犬型机器人Astro。此次亚马逊拟并购iRobot,同样是剑指家用机器人领域。

国内方面,8日腾讯也发布了第二代四足机器人“Max”。

资料显示,Max二代机器人由腾讯Robotics X实验室自研,是腿轮一体的多模态四足机器人。依托于机器人视觉定位、地形识别、全向六自由度运动规划、高精度模型预测控制等技术,Max能够识别复杂地形,并实时规划步伐,避免踩歪、打滑、摔倒等风险。此次Max的发布,标志着腾讯在机器人灵敏运动研究上取得了新的突破。