腾讯集团发布公告称,公司已签订协议,发行价值总额约60亿美元的公司债券。这是今年迄今为止亚洲地区非金融企业规模最大的一笔债券交易。

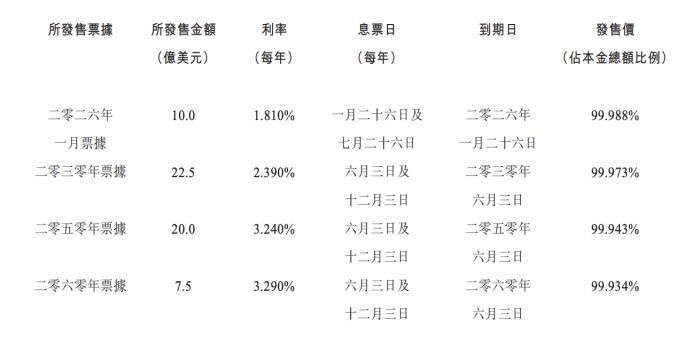

交易已于本周四敲定。投资意向书显示,腾讯将发行10亿美元5年期债券,22.5亿美元10年期债券,20亿美元30年期债及7.5亿美元40年期债。

这是腾讯首次发行40年期债券。截至2020年3月底,腾讯拥有现金储备2205.94亿元(311.52亿美元)。

这是腾讯首次发行40年期债券。截至2020年3月底,腾讯拥有现金储备2205.94亿元(311.52亿美元)。

知情人士透露,投资者对于腾讯债券认购十分踊跃,认购金额达到360亿美元。该笔债券发行后,公司在计划下未偿还的票据本金总额将为180亿美元。

腾讯表示,拟将这笔票据所得款项净额用于再融资及一般企业用途。扣除包销费用、折扣及佣金后,估计发行债券的所得款项净额约为59.7亿美元。

腾讯上次进入美元债券市场还是在去年4月。当时腾讯发行60亿美元债券,用于获取零售、娱乐用户。债券到期年限为5年、7年、10年和30年四个档位。

市场分析腾讯此时发债可能公司新基建战略有关。本周腾讯宣布未来五年将投入5000亿元,用于新基建的进一步布局。

腾讯云与智慧产业事业群总裁汤道生表示,云计算、人工智能、区块链、服务器、大型数据中心、超算中心、物联网操作系统、5G网络、音视频通讯、网络安全、量子计算等都将是腾讯重点投入领域。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。