1月8日,A股游戏公司迎来一波反弹,金科文化涨停(20%),昆仑万维、掌趣科技大涨10%,巨人网络、三七互娱等涨7%。

中泰证券互联网团队也发表研报称,对比海外游戏巨头,2021年A股头部游戏公司正处在一个低估值区间(买量成本上升已充分反馈)+产品周期向上(重点游戏集中上市)的时期,既有赚取业绩增长收益的预期,亦有估值向上波动修复的弹性。

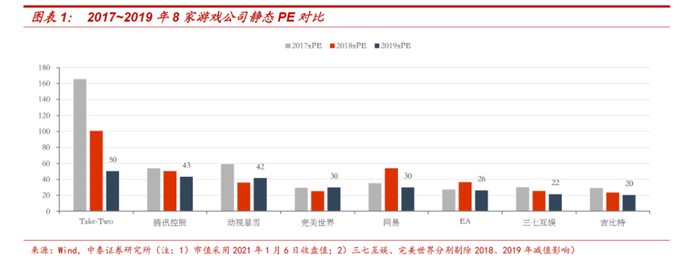

为此其选取了港股(腾讯控股)、美股(动视暴雪、Take-Two、EA、网易)、A股(完美世界、三七互娱、吉比特)8家国内外不同市场的头部公司进行对比,以求更好分析不同市场头部游戏公司之间的差异。

中美游戏公司估值与业绩差异

先看估值,这里以静态PE作为参考指标:

可以看到,静态PE前三名分别为Take-Two、腾讯控股、动视暴雪,作为国内一线游戏公司的腾讯估值并不低于海外公司,但A股游戏公司估值整体排名靠后。回溯3年的估值情况来看,A股游戏公司均未高于30x。

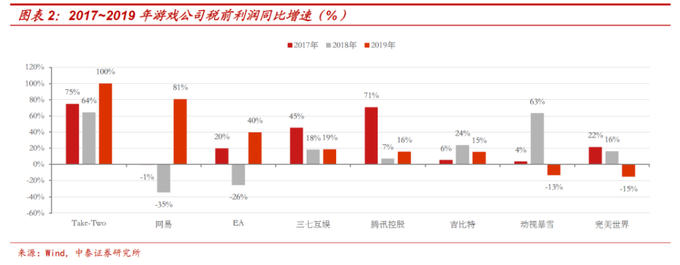

虽然A股游戏公司整体估值偏弱,但另一方面A股游戏公司业绩虽然弹性较弱但稳定性不错。

具体来看,2017-2019年8家游戏公司税前利润的同比增速,发现三七互娱与吉比特这些估值靠后的公司业绩的稳定性其实不错,反而估值靠前的动视暴雪、网易、完美世界均出现了税前利润的同比负增长,业绩波动较大。

股价表现差异:A股游戏公司弹性大

总结全球八家头部游戏公司在股价方面的差异主要有以下几个方面。

1、美股3家公司与腾讯控股,利润增速与股价增幅匹配度较高:

四年间Take-two、腾讯控股、动视暴雪、EA 4家公司股价年化涨幅分别为43.3%、31.6%、27.5%与16.2%,对应利润复合增速为75.7%、32.4%、27.5%、16.2%,说明这几家公司只要在一个相对合理的估值买入,长期看即可获得稳定的业绩增长收益。

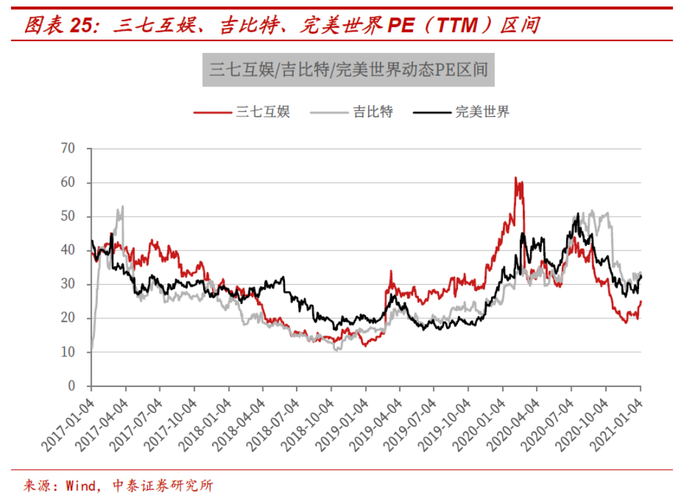

完美世界与三七互娱4年间的利润复合增速为19.9%与28.1%,但对应股价年化涨幅10.9%与19.2%,两家公司PE(TTM)从2017年初的35x左右,下降至2020年底的25x-30x左右,A股游戏公司的估值中枢4年间持续下移。

3、A股游戏公司股价的波动剧烈,弹性最大:

中泰证券统计了4年间,A股三七互娱、完美世界、吉比特的区间最高涨幅,分别达到486.2%、231.5%、665.9%,区间最高涨幅与区间涨幅之差分别高达384.5%、180%、534.9%,而其余5家公司中差值最大的网易也仅仅只有56.2%。

这说明在较短期维度,A股游戏公司的股价波动可以非常剧烈,上下振幅明显,短期在合适的位置买入,可以获得非常丰厚的回报,而中长维度看,又因为估值中枢的下移抵消了一部分业绩的增长,回归正常收益。

A股游戏公司的短期股价波动明显,券商认为这其中主要的原因有两点:一是产品相对单一,对业绩的扰动大;二是A股流动性较佳,短期估值的放大效应较业绩更快、更敏感。

带来差异的核心:稳定增长的预期与潜在的市场空间

中泰证券认为,造成这写差异的核心原因就是:稳定增长的预期与潜在的市场空间,这才是游戏公司估值的锚。即A股游戏公司即使在看起来拥有更为稳定的业绩增长,但市场仍然担心其未来业绩的稳定性不足,潜在空间不够,进而给予了一定的估值折价。

而带来业绩稳定增长与潜在空间的基础主要有两点:

1、IP的孵化和长周期运营,带来收入端更高的可预测性

国内比较典型的就是腾讯的《王者荣耀》和网易的《梦幻西游》了,两者皆为公司自主孵化IP,产品流水均占公司总流水TOP1。

总的来说,国内游戏公司IP自主孵化依然相对较少,外部授权仍占大多数。IP的孵化、培养能力仍有待提升。而这提升,有赖于持续、长期的研发投入,推出优质的产品,逐步建立起口碑。

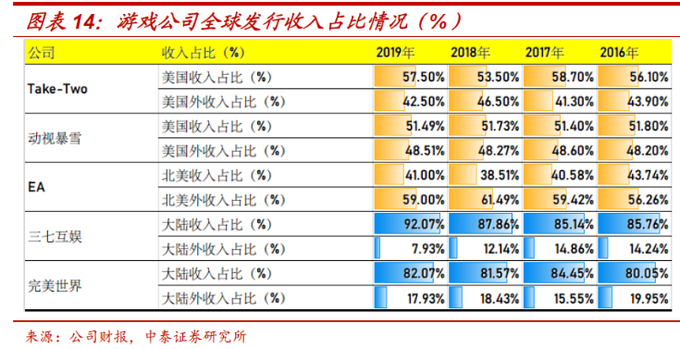

2、全球化发行,带来更大潜在空间

面向全球用户开发、发行游戏,是对游戏公司研发、运营能力全方位的考验。全球化研发和发行能优化游戏公司收入结构,提升抗风险能力,增强收入稳定性,扩大潜在受众空间,有助于提升游戏公司估值水平。

中泰证券统计了2016年到2019年美股Take-Two、动视暴雪、EA,A股三七互娱、完美世界等公司的全球收入结构情况,其中Take-Two、动视暴雪在美国以外地区的收入占比在40%-50%之间,EA在55%-60%之间,三七互娱与完美世界在大陆以外地区收入占比均在20%以内,网易2019年披露其游戏业务海外收入占比总收入超过10%,腾讯2019年四季度游戏海外收入占比为23%。

当前国内游戏出海采用更多的方式是两类:一是直接获取一个面向全球的IP,这一方式对游戏公司本身知名度、研发实力要求较高;二是直接面向欧美、日韩开发完全本地化游戏,这也是大部分早期出海的国内厂商采用的方式。

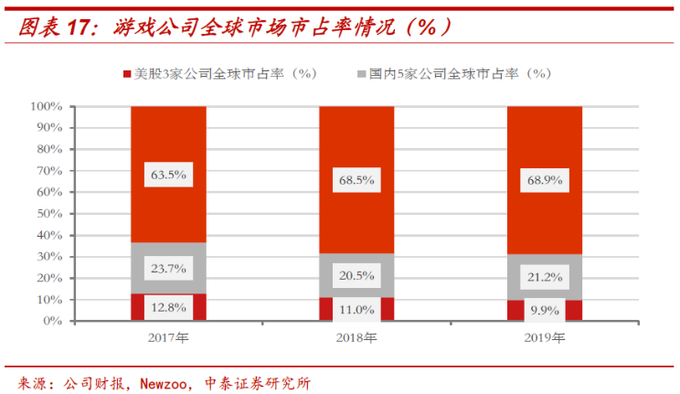

虽然目前国内游戏公司海外收入占比还是较低,但增速很快,2020年国内自主研发游戏海外收入达到154.5亿美元,同比增长33%。移动游戏全球市场份额不断提升,同时国内游戏公司的全球市占率也在逐步上升。

当前是A股游戏公司较好买入区间

因此从目前来看,A股头部游戏公司正处在一个非常好的投资节点上。

从短期视角看,A股头部游戏公司由于疫情影响,2020年重点产品延期,加之短视频等平台用户红利消退导致买量成本抬升,短期正经历业绩预期与估值双杀的情况。

而A股头部公司也已经处于历史动态估值低位区间,仅高于版号审批暂停的2018年二季度到三季度区间,对明年初利润高基数的悲观情绪释放较为充分。

另一方面,从产品上看,2020年上线产品与获取版号数量之间存在明显数量差,这部分产品有望在2021年陆续上线。而时间节点上,目前已进入20201春节前游戏上线高峰期,产品催化效应较强。

具体来看,包括三七互娱(荣耀大天使,1月6日已经上线)、腾讯独代祖龙研发(梦想新大陆)、吉比特(一念逍遥、像素危城)、网易(天谕)、完美世界(旧日传说)均已定档,还有网易(游戏王:决斗链接)、完美世界(梦幻新诛仙、战神遗迹)、腾讯(诺亚之心)等有望在2021年一季度上线。

再从中长期视角看,预计以移动游戏为突破点的全球3端发行将是国内头部游戏厂商快速增长的新引擎。

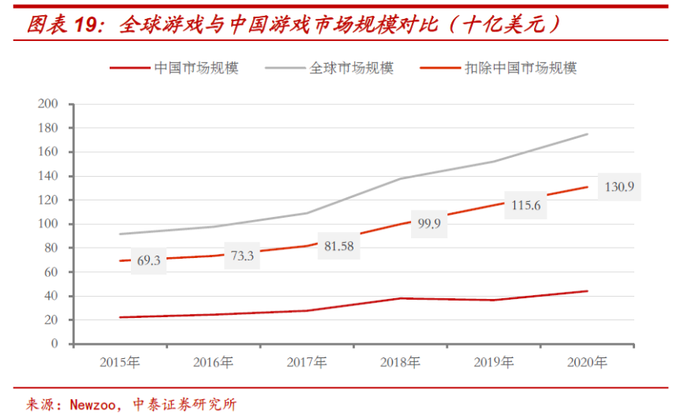

2020年,根据Newzoo统计,全球游戏市场规模达到1749亿美元,同比增长15%,扣除国内市场后规模为1309亿美元,同比增长13%,这部分市场中国游戏公司仅占了1/10的规模,潜在提升空间非常大。

来源:中泰证券