太惨了!太惨了!

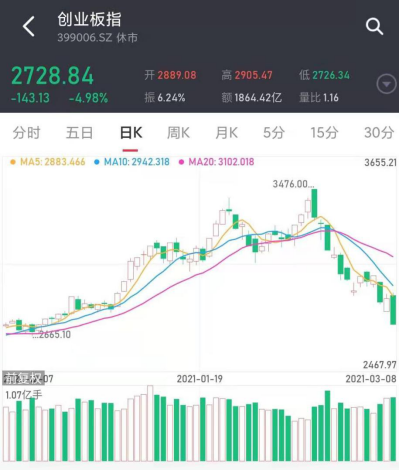

3月8日,三大指数暴跌,截至收盘,沪指跌2.30%,深成指跌3.81%,创业板指跌4.98%。

其中,创业板指从高位回落已经超过20%,进入技术性熊市。

板块上,消费、医药等也在暴跌,白酒ETF大跌7.17%,医药ETF大跌6.57%,消费ETF大跌6.31%。

个股上,各种茅还是在暴跌,贵州茅台大跌4.86%,恒瑞医药大跌8.16%,隆基股份跌停……

我们特意统计了各种“茅”年后以来的跌幅,有的已经跌了45%!

今年股市要彻底凉凉了?2021年A股真的会面临“牛不过三”的魔咒?

01

美股也有过牛不过三的魔咒

过去20年,投资者对A股的普遍印象是,A股牛市持续时间大多很短,历次牛市都不超过三年。

2005年6月-2007年10月的牛市持续2年4个月。

2008年10月-2009年8月的快牛只有1年时间,之后是长达1年半的高位震荡。

2013-2015年6月,先是创业板结构性牛市1年半,然后全面牛市1年,加在一起2年半。

2016-2017年的慢牛,持续时间2年。

反观美股,最近10多年都是持续的慢牛。

但值得注意的是,历史上美股也出现过“牛不过三”的魔咒。

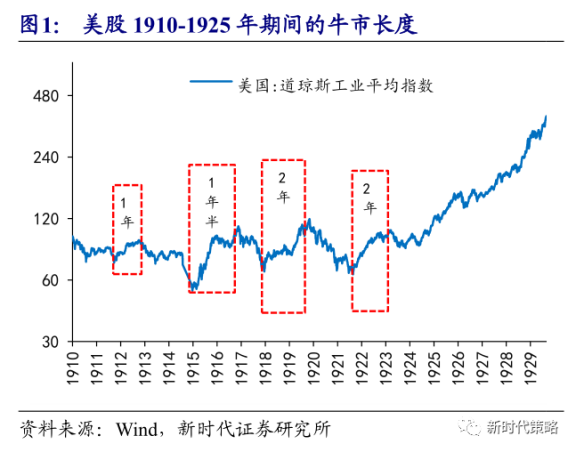

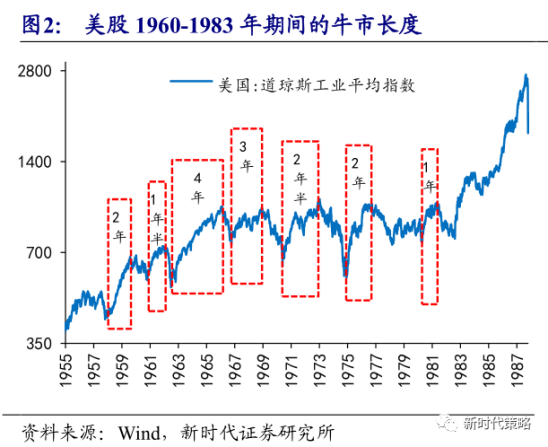

1910-1925年和1960-1983年,美股均出现过长时间的区间震荡,期间美股历次牛市持续的时间都不会太长。

非常类似A股过去20年“牛不过三”的魔咒。

这到底是为什么呢?

新时代证券研究后发现,这一现象本质的原因可能是,投资者结构和经济结构的变化。

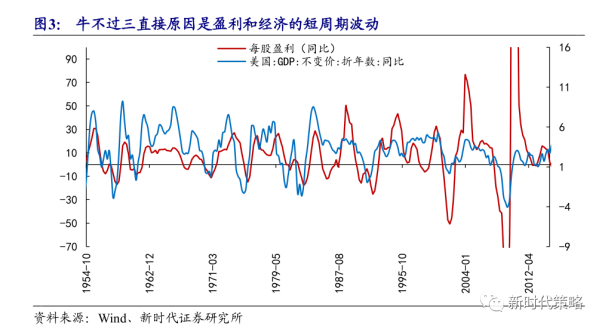

如果仔细观察期间每一轮牛熊的拐点,我们能够发现,促成拐点的直接原因,大多是经济和盈利的周期性波动。

经济每一轮短周期改善的时间大约2年,上市公司盈利随之波动,导致股市每一次单边牛市都不超过三年。

02

美股是如何打破“牛不过三”魔咒的?

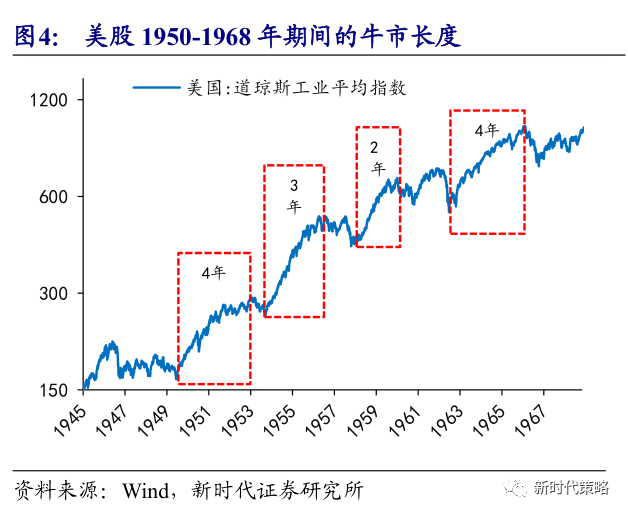

1950-1968和1980-2000年,美股均长时间打破了牛不过三的魔咒。

期间,每一次单边上涨的时间均较长,即使期间出现调整,持续时间和跌幅大多较小。

如果我们仔细观察经济周期的波动,能够发现,美国经济的短周期波动规律依然是2年左右,但股市对经济周期的反应开始钝化。

幅度小一点的经济下行,股市直接忽略掉。

而幅度稍大一些的经济下行,股市调整的时间也不会太长。

只有危机式的经济下行,美股才会有非常剧烈的调整。

03

对A股的启示

新时代证券认为,由于中国经济波动性已经大幅下降,最近几年投资者结构也在持续优化,所以我们有理由相信,当下的股市对经济的短周期波动容忍度已经大幅提升了。

这意味着,如果2021年或2022年的某个时候,经济进入新的一轮下行周期,股市调整的时间和空间均会比之前的经济下行周期更小。

一轮经济下行,一般最先是领先指标(比如社融和信贷环境)下行,之后半年到1年左右,经济同步指标开始下行(GDP、工业增加值等),随后经济会持续至少1年的下行。

如果假设股市从社融拐点出现开始调整,到经济下行最快的时候结束,则股市震荡调整的时间可能会长达两年,这不符合股市慢牛的大背景。

所以新时代证券认为,按照美股长期慢牛的经验,股市的调整不可能领先经济指标很久开始,年初以来,部分投资者担心的社融和货币环境拐点,还不足以对股市产生致命伤害。