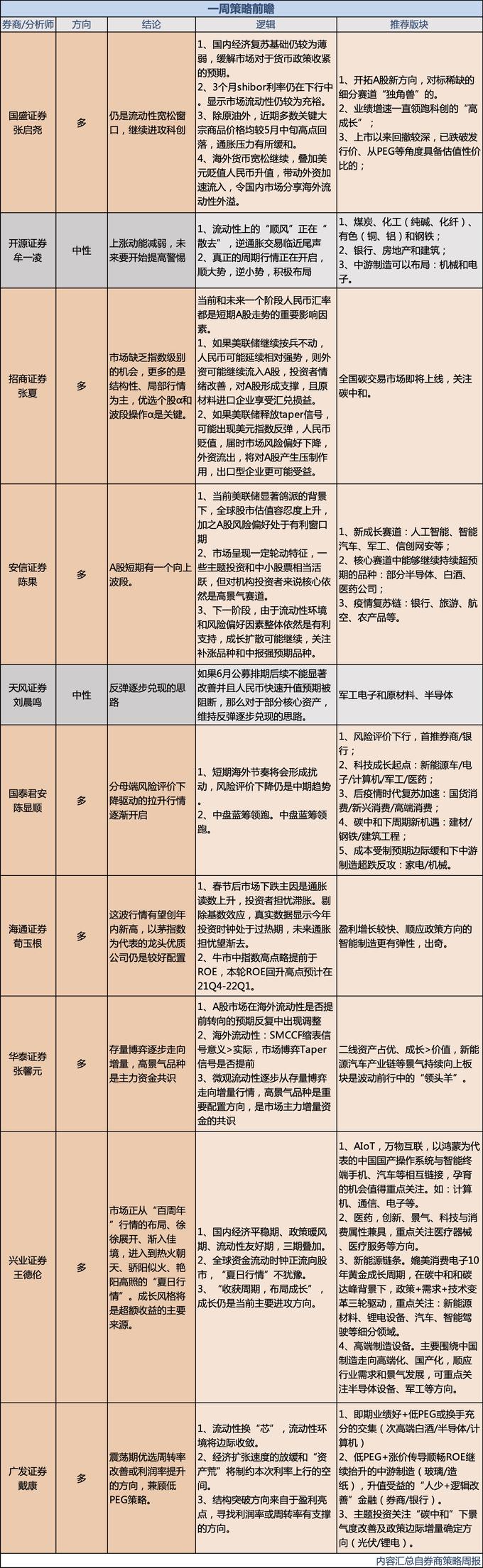

1、本周分析师态度

本周策略分析师观点总体继续看多。

国泰君安:分母端风险评价下降驱动的拉升行情逐渐开启。配置上,中盘蓝筹领涨、大盘蓝筹跟随,看好券商/新能车/电子/医药/新兴消费等行业机会。

国盛证券则认为应继续进攻科创板:目前多方面因素叠加,当前可能是全年流动性最松的时候。伴随通胀预期缓和、远期贴现率预期回落,以及流动性宽松、风险偏好修复下沉,科创板正迎来显著的反弹。

2、通胀扰动开始缓和

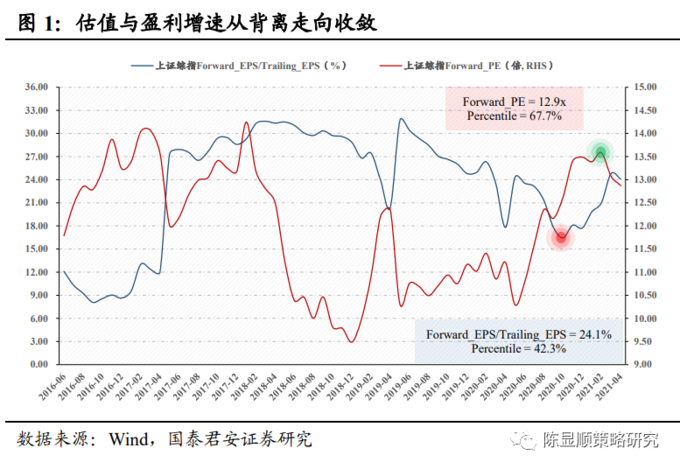

国泰君安认为:宏观层面,疫苗接种率逐步提升,全球经济将从错位复苏走向共振繁荣,由供需裂口所致的通胀预期顶点在即。同时,看到微观市场交易结构已显著改善,一方面,估值与盈利增速从背离走向收敛,单一的交易因素对股价的推升作用减弱;另一方面,微观拥挤度下降,资金筹码压力改善。在通胀预期缓和、存量结构改善背景下,市场向上拉升的力量正在进一步积聚。

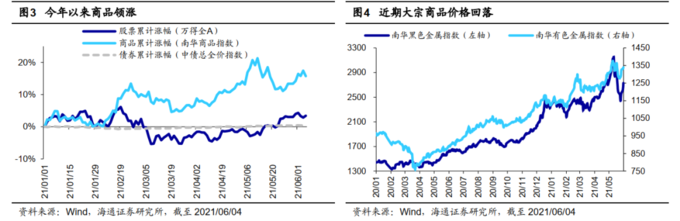

海通证券也认为通胀压力降回落:去年以来大宗商品大幅涨价固然部分源自实体经济复苏带来的需求上升,但是疫情下全球供应链的受损、环保政策对限制产能、部分商品停止进口等因素对商品的供给也造成了明显的扰动。5月19日国务院常务会议已经提出“保障大宗商品供给,遏制其价格不合理上涨”,近期国内商品价格已明显回落,判断下半年通胀压力并不大,万得一致预期也显示PPI于5月见顶8.2%后将逐步回落,通胀带来的负能量将逐渐消退。

3、行情进入增量资金阶段?

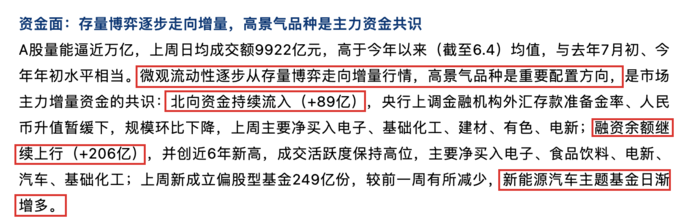

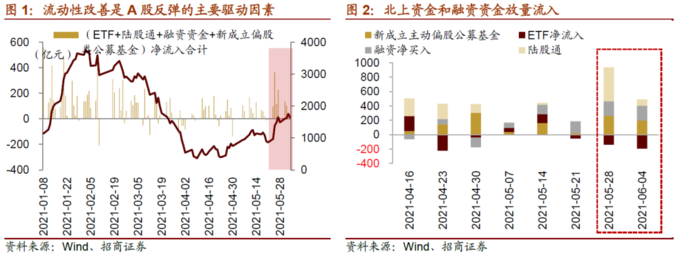

华泰证券认为行情从存量博弈走向增量行情,高景气度行业仍是加仓重点。

但是天风证券观点却相反:如果6月公募排期后续不能显著改善并且人民币快速升值预期被阻断,那么对于部分核心资产,维持反弹逐步兑现的思路。

4、关注汇率扰动

招商张夏认为接下来汇率是A股核心扰动因素:在美国就业不及预期、通胀持续高企环境下,美联储政策陷入两难困境。

1)如果美联储继续按兵不动,人民币可能延续相对强势,则外资可能继续流入A股,投资者情绪改善,对A股形成支撑,且原材料进口企业享受汇兑损益。

2)如果美联储释放taper信号,可能出现美元指数反弹,人民币贬值,届时市场风险偏好下降,外资流出,将对A股产生压制作用,出口型企业更可能受益。

以下为本周分析师详细观点: