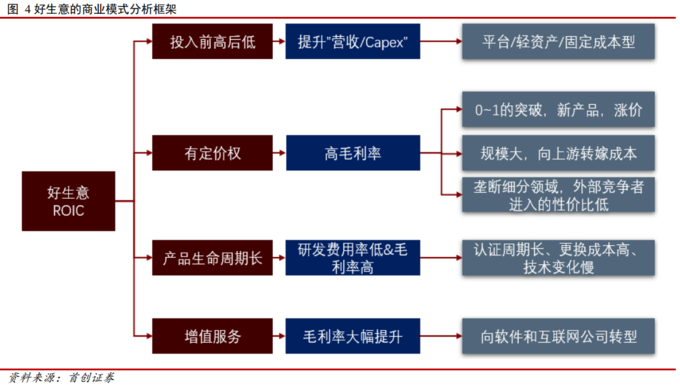

巴菲特的投资理念深入人心,核心是选择好生意模式的公司。

首创证券将巴老的投资理念拆解成“少、高、长、多”四大方向选好生意,去挑选电子行业中的企业,很有启发性。

“少、高、长、多”,分别是少投入、高定价、长周期、多增值。

少投入——投入少或者越往后投入越少的生意才是一门好生意。

高定价——公司提供的服务或产品有能力卖高价格、高毛利。

长周期——一个产品或服务,能够销售的时间越长越好。

多增值——通过增值服务,可以持续的向客户收费。

1、少:收入增长而资本开支越来越少

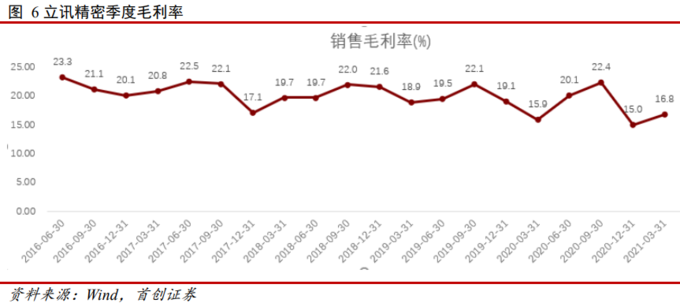

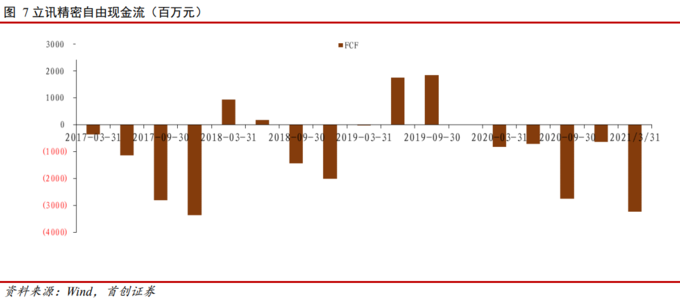

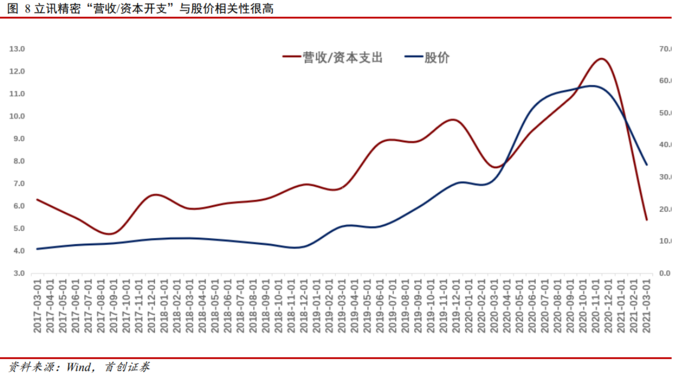

典型代表是立讯精密。

从毛利率看,立讯毛利率还是略微下降趋势,自由现金流情况也不尽如人意。

真正使立讯成为大牛股的原因是公司投入产出比(营业收入/资本开支)的增长,这个指标越高意味着“投入越来越少,产出越来越多”。

复盘过去走势来看,营业收入/资本开支这个指标与公司股价走势比较契合。

从其他财务指标来看,立讯存货周转天数下降、应收账款周转天数下降、应付账款周转天数上升,最终导致公司营业周期变短,体现了公司经营效率的提升。

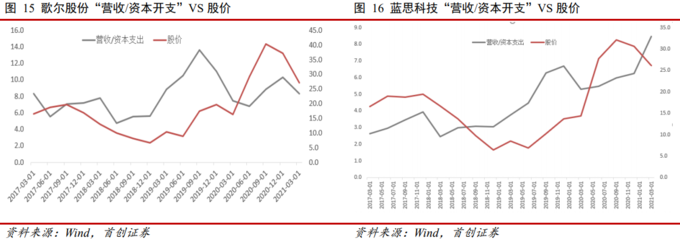

此外,同行业的歌尔股份和蓝思科技也显示出了同样的特性。

首创证券指出,“营业收入/资本开支”这个指标对于当年投入当年就能实现产出的传统制造业比较有效,而不适用于需要长期投入的半导体企业。

2、有定价权维持高毛利率

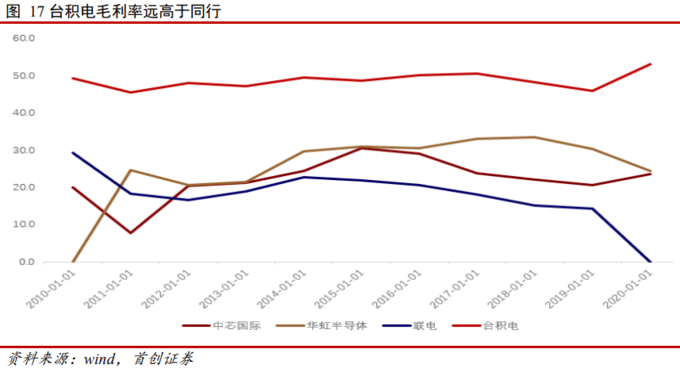

第一种情况是有技术创新、能够推出新产品。最典型的是台积电、苹果公司,毛利率始终远超同行。

第二种是是高技术壁垒的绝对垄断,例如半导体光刻胶全球市场20亿美元左右,EDA软件100亿美元左右,被SNPA、CDNS垄断。

3、产品生命周期长,财务是体现为“低研发,高毛利”

“低研发、高毛利率”意味着,产品创新(变化)小,且盈利能力较强,一个产品可以持续赚钱好多年。

生命周期长可能没有一个产品能比得上白酒,最典型的企业茅台,其研发费用率只有0.3%,而毛利率高达91%。

电子行业中也有一些细分品类符合这个特点。

例如,三环集团的陶瓷元件,每年技术创新少,相同的原料可以以很小的创新和成本,为各式手机提供产品;

例如斯达半导体的IGBT模块,每年大创新较少,一旦在汽车上使用就能保持多年供货量,一个产品可以吃很多年。

首创证券筛选出了一批,符合“低研发、高毛利率”的电子企业。

4、从卖硬件到卖软件和服务

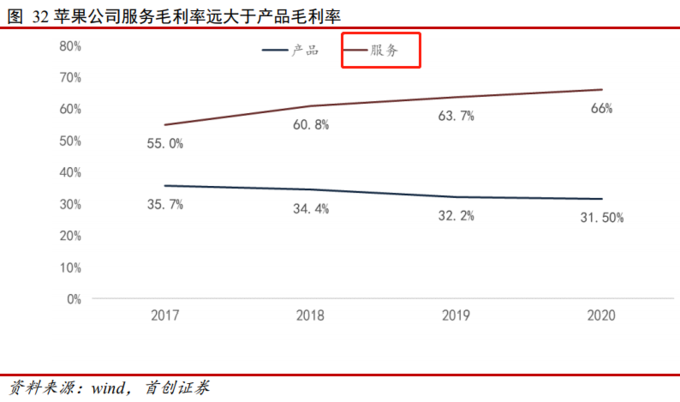

典型代表是苹果。

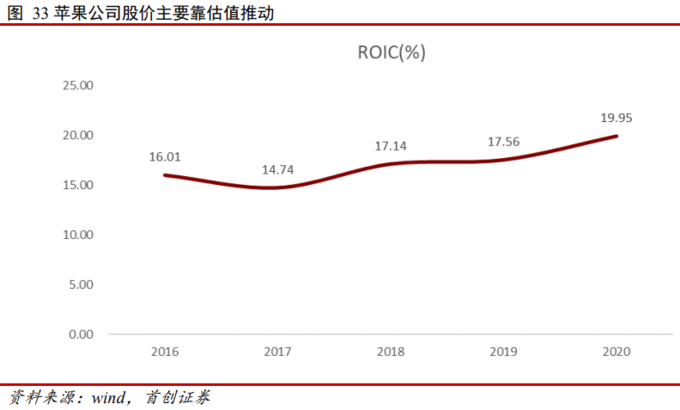

从2015年-2020年,苹果股价涨了430%,而收入只增长了17%,净利润只增长7%。

股价的增长主要来自估值成长,而估值成长的核心推动力是,苹果从一家硬件公司,转变为软件和服务提供商。

更高毛利率的服务占比提升,明显推动公司的ROIC。

国内企业转型代表是小米和海康威视。

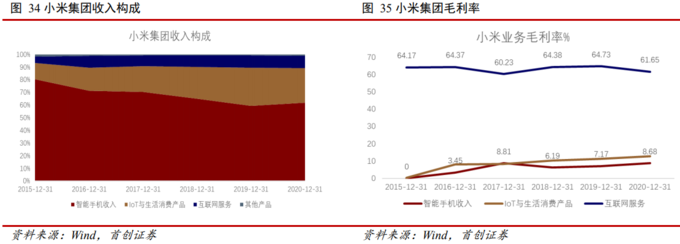

①虽然芯片和操作系统比不上苹果,但小米集团也在努力加大服务业务的收入占比。

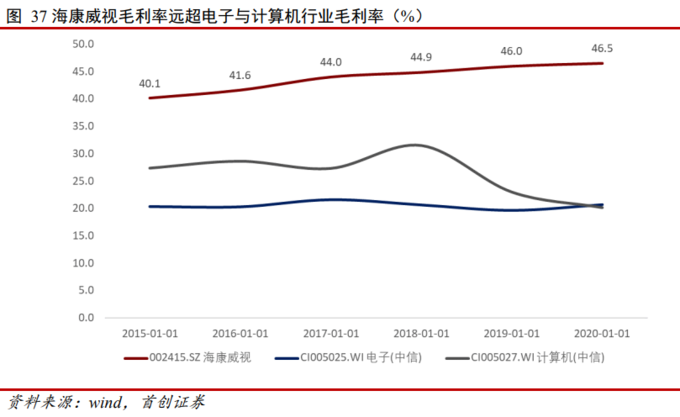

②海康威视也早已不是传统硬件公司,从年报中提及“软件”的次数越来越多,同时从财报中看,毛利率已经远超过电子行业、计算机行业整体毛利率水平。