7月30日,锂电池板块继续大涨,江特电机、雅化集团、百川股份、湘潭电化等涨停,前期锂矿龙头融捷股份、西藏矿业等再度大涨。

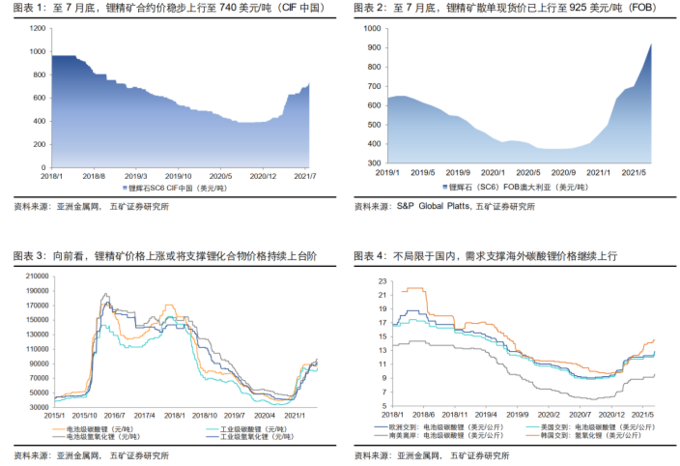

消息面上,7月29日,澳大利亚锂矿生产商Pilbara旗下BMX平台举行首次拍卖,1万吨锂精矿的最终拍得价格为1250美金/吨,创下历史新高。

中信证券表示,澳洲锂精矿生产企业转向现货销售的模式预计将使得锂精矿的价格上涨更加剧烈,锂价或将涨至更高水平。

国泰君安也表示,基于供需、库存的分析,预计下半年是近几年锂行业最紧张的一段时间,下半年锂价高度或将超市场预期。

锂精矿拍卖创下历史新高

澳洲主力锂矿Pilbara于2021年7月29日在BMX电子平台上拍卖锂精矿,30余家企业参与,最终锂精矿价格拍出1250美元/吨,拍出历史新高。按此计算碳酸锂成本在9.7万元/吨,已经超过了碳酸锂的现货市场价格9万/吨。

上一轮周期,锂盐价格最高到18万/吨,当时锂精矿价格高点为1000-1100美元/吨,这次Pilbara以拍卖的形式创下锂精矿的历史新高价格,区别于大部分长单价格,更体现锂精矿市场供需的紧张状态。

中信证券:钠电池之外,更应关注澳矿的价格上涨

7月29日,宁德时代发布钠离子电池技术。但中信认为钠离子电池对现有技术路线的冲击非常有限,也不会改变现阶段锂供应紧张的市场格局。而此次锂精矿拍卖,价格快速上涨引发市场担忧。

中信认为随着澳洲锂精矿企业更多转向现货竞价销售,在供应短缺的背景下,预计锂精矿价格的上涨将更加剧烈。国内依赖澳洲锂矿原料生产的企业将面临严峻的成本压力,原材料价格的大幅上涨也将从从成本端迫使锂盐企业继续抬价,锂价上涨空间再度拉阔。

锂精矿的无序抬价将引发下游客户对供应链的担忧加剧,传统的“澳洲锂矿+中国锂盐”的供应模式由于成本管理的失控将迫使下游进行供应商的切换,例如盐湖提锂和中国本土云母提锂等。

锂价或将涨至更高水平

国泰君安表示,2021年下半年是近几年锂行业供需最紧张的一段时间。

需求端,预计下半年锂电需求环比上半年增加50%左右,锂电需求逐季逐月抬升。反观供给端,短期供给刚性,下半年刚好遇上新增供给释放真空期,2021年三四季度的季度供给基本持平二季度,鲜有增量。

锂精矿创历史新高,体现了锂矿是最短的短板。下半年,整个锂电产业链缺锂,整个锂行业缺矿,将成为最明显的特征。基于供需的分析,国泰君安认为锂精矿和锂盐价格的主升浪刚刚开始,下半年锂价的全面上涨拉开序幕。

其表示,目前锂供需的紧张程度和锂价变化是非线性的,根据对锂市场上下游更强的理解和感知,预计下半年锂价高度将超市场预期,调高下半年锂价预测至历史前高18万/吨。

利好布局本土锂资源龙头

锂精矿价格的快速上涨将压缩国内依靠外购锂矿从事生产的锂盐企业的盈利空间,中信证券认为,对于拥有本土锂资源供应的企业则带来显著利好,在成本相对固定的情况下,锂价上涨会持续拉阔单吨盈利。同时拥有一体化布局的行业头部企业将持续受益,因其可以为下游客户带来供应和成本的双重保障,市场份额有望继续扩大。

五矿证券称,历经2019-2020年的出清整合,西澳锂矿已经从小型矿商时代走向新兴巨头时代,同时新能源汽车的需求市场及其供应体系也变得更加多元,中国锂盐厂已并非澳矿的唯一客户,而大型矿山Greenbushes、Wodgina依然被限制在其股东的内部供应体系之内,上述因素相叠加,导致矿商掌握了主动,具备谋求更强定价权的底气。中期维度,能够形成制衡的,唯有形成更分散的全球资源供给格局,增加低成本--盐湖提锂的份额占比,并完善闭环回收体系。