行情近日,各大券商开始在密集热议一个问题,当下A股非常像2014年。

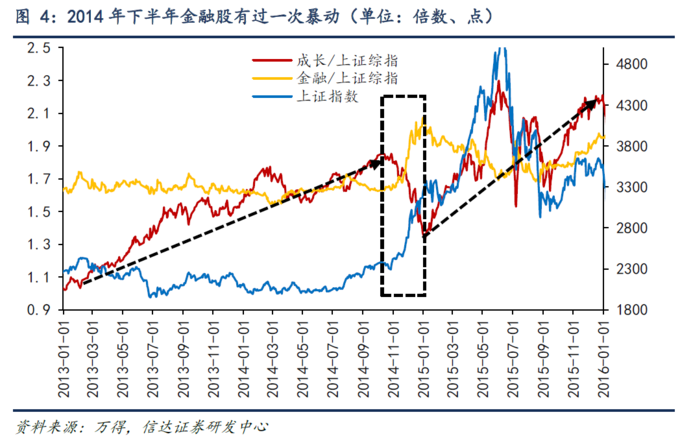

信达证券认为,经过一年的指数窄幅震荡,指数中枢将会再次出现新一轮抬升,市场可能会表现为mini版的2014年,当增量资金进来的时候,市场可能会出现类似2014年四季度的金融股 ,目前逻辑认可度最高的是券商。

浙商证券近日也在研报中指出,当下的宏观经济市场情况等类似于2014年底,当时银行板块取得了比较可观的收益,如果历史重演,那银行板块四季度可能会比较亮眼,而如果历史没有重演,回顾过去10年银行板块有8次在四季度都取得了正收益,整体情况也不错,其表示可以做好银行股四季度可能爆发的准备。

当下情况类似于2014年

浙商证券在研报中指出,当下情况与2014年底在经济、货币、信用、资金面等多个方面都存在类似。

1)宏观经济承压:2014年8月起PMI震荡回落、PPI持续为负;2021年3月起PMI连续下行,PPI于6月见顶。

2)货币信用转宽:2014年10月信贷增速企稳随后回升,11月降息;2021年7月降准,上半年信贷社融增速回落,6月信贷增速企稳回升,浙商证券预计10月社融增速将拐点向上。

3)板块冷热分化:2014年大热门板块是互联网,2021年是新能源,2014三季度末、2021最新银行股与热门板块PE估值差5年分位数分别为97%、95%。

4)增量资金进场:2014年和2021年都是流动性充裕,监管整顿导致资金从非标或地产挤出,流入股市。

信达证券也指出,当下和2014年类似的原因有三点:

1)经济预期不断下降,但随着稳增长政策和利率下降,即使经济不回升,部分板块也存在估值修复的空间。

2)2014年上半年和2021年前三季度,股市持续震荡,但居民资金稳定流入,并且最近还有加速流入的迹象。

3)2014年和2021年整体估值不贵,但各板块估值差极大,金融股估值均处在历史低位。

四季度可能会出现mini版2014年Q4

信达证券认为,2014年市场的上半场和下半场完全不同,上半场延续着2013年的板块分化,指数窄幅震荡,成长股非常活跃,下半年指数突破,周期和金融逐渐领涨市场。从经济预期和股市资金来看,2014年全年都有经济下行的压力,但年中开始,货币政策开始宽松,稳增长政策重新出现。

而2021年3月以来,国内经济预期也在不断下降,由此导致银行地产等板块大幅调整,不过信达证券认为,如果类比2014年,经济下行同时会带来货币的宽松,阶段性如果资金流入的速度更快,则市场可能会出现纯资金驱动的行情。

另外,2014年大家印象最深刻的是四季度的金融股暴动,当时的核心逻辑是“相比成长股估值差足够大+增量资金”。

2021年以金融股为代表的低估值价值股大幅调整,目前估值已经跌到历史极值,虽然从基本面来看,经济预期下降对金融股依然有负面的压制,但信达证券认为,即使考虑到经济下行,也很难是快速下行,估值进一步往下调整的空间也很小,一旦出现增量资金,则可能会重新2014年四季度的金融股暴动。

总体上,信达证券认为,当下逻辑和节奏类似2014年第三、第四季度,不过幅度可能会是mini版的。

背后主要的原因是虽然有增量资金,但量级比2014年小很多,2014年股市净流入资金占股市自由流通市值比例为9.5%。由于A股体量大幅增加,投资者结构更复杂,杠杆资金监管更严格,2021年四季度即使居民资金流入加速,也很难达到2014年的市值占比。2021年指数的最大振幅有可能和2020年差不多。

应该关注什么?

1、券商。

信达证券认为,金融股从绝对收益的角度已经进入价值区间,年底可关注相对收益的提升,特别是增量资金进来的时候,市场可能会出现类似2014年四季度的金融股暴动,目前逻辑认可度最高的是券商。

2、银行。

浙商证券指出,当下的宏观经济市场情况类似于2014年底,而当时银行板块均取得了比较可观的收益,如果历史重演,那银行板块四季度收益可能会比较可观;而如果没有重演,回顾过去10年银行板块有8次在四季度都取得了正收益,整体情况也不错,看好银行股四季度的机会。

3、建筑。

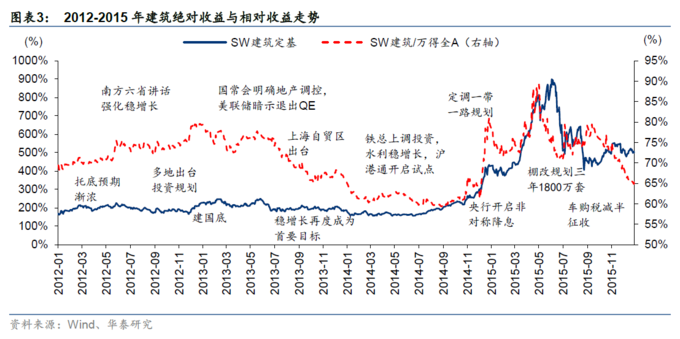

华泰证券对比2014年的建筑股行情,总结认为基于经济压力下行的投资回补逻辑较弱,但基于信用周期放宽和板块业绩持续增长,有望推动低估值建筑股行情延续。

其表示,进入2021年以来,建筑央企国企从去杠杆到稳杠杆,板块收入及净利润增长有望更为匹配。而从估值情况看,2014年建筑相对沪深300的PE比值和PB比值均创当时的历史新低,直至沪港通、一带一路等因素引发了大行情。

而今年以来建筑相对沪深300的PE比值和PB比值再次于2021年2月末突破历史新低,近期因建筑指数回升快速修复,未来低估值建筑股行情有望延续。