从7月21日以来,沪深两市成交额已经连续49个交易日突破万亿,打破了历史上最长连续43个交易日(2015年5-7月)纪录。

不过,由于节前效应+市场热点匮乏,在节前最后一个交易日,两市成交跌破万亿。值此时机,来对近段时间的A股市场做一个复盘。

万亿成交量来自何方?

首先,存量资金尤其是机构资金的调仓是一个因素。

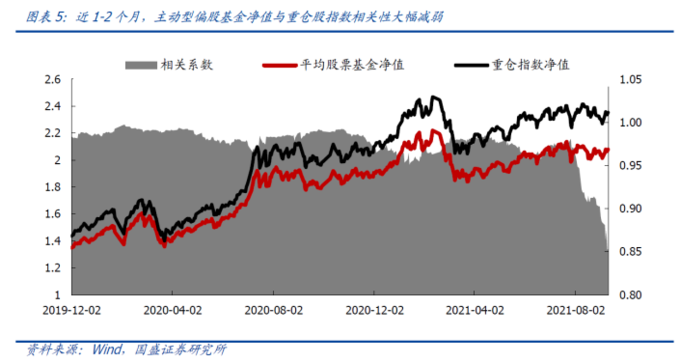

国盛证券称,近1-2个月,公募基金净值与重仓股指数相关性大幅减弱。通常情况下,偏股类基金净值与基金重仓股指数的相关性能够达到0.95以上。但从7月底之后,主动偏股类基金净值与重仓指数的相关性大幅减弱。

国盛证券表示,净值与指数的相关性的下降,大概率是由于机构近期的调仓行为所致。从成交量与“不相关系数”(1-基金净值与重仓指数相关系数)来看,存量资金尤其是机构资金的调仓,能够比较合理地解释近期交易量的异动。

其次,华泰证券则认为,天量交易量背后北向资金和私募量化也是推力。

一方面,北向资金自3月以来交易就一直非常活跃;另一方面,截至今年二季度末,国内量化类私募基金管理资产规模已经达到了10340亿元,正式迈过1万亿关口,在证券私募行业的占比攀升至21%。同时私募排排网的数据显示,截至今年8月,国内百亿量化私募已经增至18家,与去年同期相比,数量增长了3倍。

除此之外,市场还有声音认为,A股天量交易的背后,或许还有房地产资金的入场。

安信证券表示,“房住不炒”背景下,或引发炒房资金纷纷转向。自2月起,我国商品房销售额年内累计同比持续走低,一定程度上也反映了政策严监管下炒房资金的撤离,而鉴于目前资金出海存一定难度、债市频繁暴雷风险仍存,股市则成为这部分炒房资金转移的一大可能方向。

万亿成交量去向了何处?

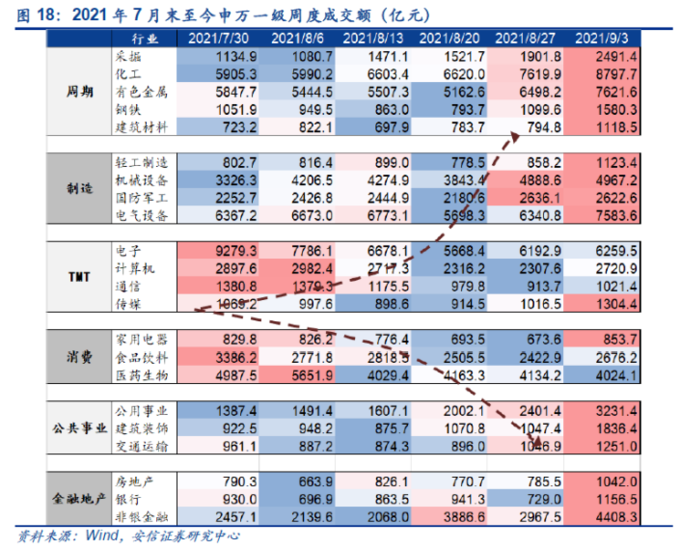

安信证券表示,7月底以来整体市场换手率的快速上升,在这背后,体现出资金在各板块间发生了加速切换。

6月以来,食品饮料/医药板块成交额逐周明显降温,而电气设备/电子板块则开始快速上行。新能源中游的启动,进一步带动了7月化工板块中新能源材料,以及有色中新能源金属板块成交额的快速放大,行情逐步向上游扩散。

7月底以来,资金在各板块之间的切换进一步加速:

一方面,电子/医药板块的周成交额在7月底-8月初分别到达到约9200亿/5600亿的高点后,开始迅速降温。

另一方面,新能源板块则仍是资金坚守的方向,电气设备板块的成交额仍有小幅上行,但行情明显进一步扩散至了新能源运营板块,带动公用事业和建筑装饰成交额的大幅提升。

安信证券认为,总结而言,在破万亿成交额的背后,贡献度最大的仍为成长板块,其中新能源仍是资金坚守的方向。但成长内部也呈现出明显的扩散趋势,即从电子往军工、机械方向的扩散,以及新能源内部往上游材料及下游电力运营方向的延伸;对于周期而言,市场对传统周期中煤炭、钢铁、铜的关注度确有提升,但成交额贡献仍较小。

万亿成交对后市有什么启示?

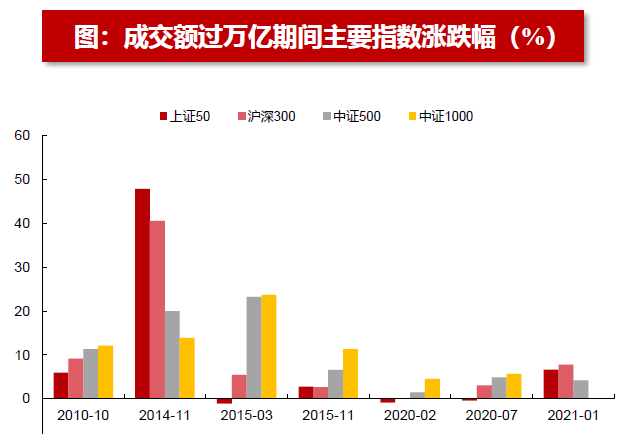

据浙商证券研报,2010年以来,连续10个交易日(区间内间断时间不超过2日视为连续)超过万亿的区间共出现过5次,分别是2015年2次,2020年2次,2021年1次。

总体来看,在成交额较高的时间区间内,市场行情表现较好;而当交易热结束后,市场行情往往有小幅回落。

从指数涨跌幅来看,几次交易额过万亿期间,市场风格各有不同,但绝大多数时间以中小市值风格相对占优。

例如2014年11月与2021年1月的两次交易热,以上证50为代表的蓝筹股涨幅较大;而其余五次交易热,则是以中证500与中证1000为代表的中小盘涨幅较大。

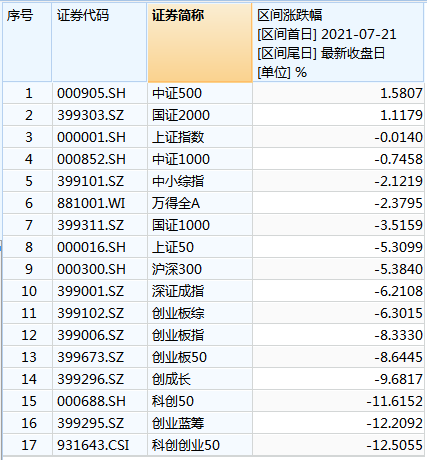

本轮连续49个交易日成交量突破万亿期间,指数表现方面也是中证500、中证1000等小盘股指数表现相对较好,创业板、科创50等表现相对落后。

从行业表现来看,以申万一级分类为基准,7次交易热期间,电子、电气设备、机械设备、食品饮料、轻工制造、休闲服务表现较好,在28行业中有4次以上进入涨幅前10。

而7次交易热过后一个月内,银行、钢铁、建筑装饰、建筑材料、商业贸易、休闲服务表现较好,在28行业中有4次以上进入涨跌幅前10。

1万亿成交量可能成为新常态,但2万亿就值得警惕了

据中金公司研报,历史换手率均值是良好的参考指标,其所对应的A股合理成交额当下已突破1万亿元,意味着市场扩张可能使万亿成交已经成为新常态。

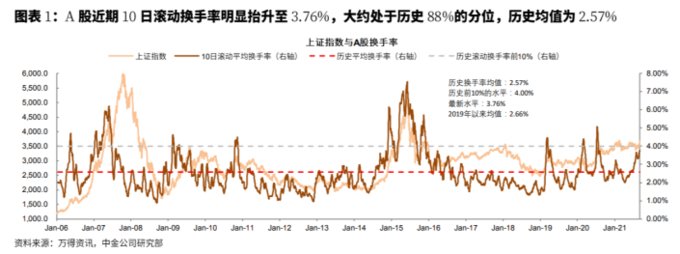

中金指出,由于A股换手率具有均值回归特征,历史换手率均值可能是一个良好的参考基准,A股经历近期上涨后最新的自由流通市值约为40.2万亿元(2015年高点仅约29万亿元,2019年初仅约18万亿元),以2.57%的历史换手率均值所计算的理论成交额已突破1万亿元,因此近期连续49个交易日成交额突破万亿元可能是正常现象,仅反映市场情绪阶段较活跃,而并非类似2015年的情绪亢奋期。

其同时指出,货币视角同样能证明当前高成交额并非偶然。

A股自由流通市值增长既有股票本身增值因素,也包括IPO、再融资带来股票增加和股本扩张,但中长期更根本的支撑因素还是来自货币层面。A股的自由流通市值/M2呈现均值回归特征(均值12%,当前16.7%),且资本市场发展速度加快,意味着未来市场扩张速度仍可能快于M2,因此A股成交额增长的背后,有底层的货币供应增长以及资本市场快速发展的双重因素支撑。

另外,中金公司还表示,虽然近期市场成交活跃,但相比情绪过热仍有距离。

其测算的A股换手率(10日滚动)最新水平为3.76%,处于2006年以来88%的分位,反映成交相对活跃但相比历史上的情绪过热仍有距离(例如2019年3月和2020年7月超过4.5%,2014-2015年6-7%)。而且本轮换手率抬升相对缓慢,与历史上资金快速进出造成的急涨也不相同。

历史上单日5%以上的换手率可能反映情绪过热且有回调风险,如果后续市场成交额进一步上升至单日2万亿元(或持续高于1.8万亿元)可能相对值得警惕。