A股市场再再再次出现破发。

10月26日,N微至首发上市,低开后即迅速单边下行,截至收盘,公司股价大跌12.63%,按公司发行价90块,中一签500股算,不割肉的话,上市首日直接亏5600块。

10月25日,可孚医疗、凯尔达首发上市,出现破发,凯尔达早盘低开4.9%,可孚医疗一度低开10.89%。

10月22日,科创板新股中自科技首发上市,出现破发,公司股价盘中一度大跌17%。

为什么破发?

简单点儿说,就是注册制询价新规下,新股上市价更高了。

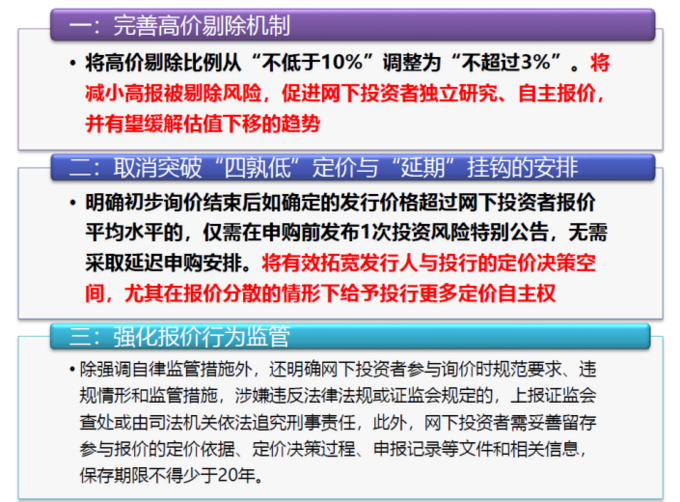

据中信证券研报,“询价新规”于9月18日正式落地,新规将最高报价剔除比例由过去的不低于10%调整为不超过3%,不低于1%,高报价被剔除概率大降。

中信建投认为,如此加强新股定价市场化,放开买卖双方博弈空间,对报价中枢、中签率、收益率等产生广泛影响,整体新股报价中枢呈上移趋势。

华安证券对此做了详细的数据分析,其将近期新股的IPO价格与投行建议的价格区间上下限进行对比,使用发行价格/区间下限作为衡量新股定价高低的关键指标,表中橙色底色为询价新规施行后询价的新股。

可以发现,相比于旧规,新股的定价中枢显著上行,旧规下,这个值在24%~57%,新规下,比值上升至49%~109%。

历史上的连续“破发”

资料显示,距离最近一次连续破发还是出现在19年的11月,当时科创板公司昊海生科、久日新材上市后不久即破发。

再往前追溯,2011-12年的破发潮更具有代表性。

在我国,IPO定价经历了定价管制时期和市场化定价时期,总体上管制定价时期,IPO首日发行涨幅过高现象明显,而在询价机制下,高市盈率带来的市场破发现象较为严重。

2011年资本市场破发现象较为典型,一方面2011年市场形势较差,当年上证综指跌幅约21%;另一方面在询价机制下,上市公司询价过程得到的市盈率较高,平均在40倍以上。

根据国泰君安对创业板、中小板和主板公司进行的分类统计,当年IPO询价后的PE水平为49、41、37倍,高于对应二级市场PE水平约为37%、60%和196%。2011年IPO公司平均破发率在40%以上,高破发率与高PE水平直接相关。

新股收益率明显下滑

将时间周期放长来看,华安证券通过滚动跟踪近20、60只新股,测算单位上市规模下的打新收益如下图所示。

目前这个指标下降趋势比较显著。

可能出现什么影响?

新股上市接连出现破发,打新收益率下降,一个潜在影响就是可能引发“撕票。

据证券时报称,随着打新亏钱效应的扩大,一些业内人士透露,规模可能超千亿的网下“打新基金”正在酝酿撤离,有的可能已经开始撤离。今天上证50出现超过上证指数的跌幅或许就是一个迹象。

根据打新规则,此前这些基金需要配置相当的市值才能参与网下打新,而他们配置的多为蓝筹股,所以这种撤离往往意味着蓝筹股可能会有一波调整。2018年,也是因为有一大波银行打新资金撤离引发市场波动。

分析人士认为,这波千亿级别的资金是否真正撤离,还需要看后续这些破发股的涨幅,因为打新基金多数参与的是网下申购,而网下打新有三个月限售期。