12月6日,券商板块领涨两市,兴业券商强势涨停,华泰证券、广发证券等纷纷走高。

消息面上,周末券商板块迎来多重利好催化。

上周五,证监会发布消息称,同意证券公司开展账户管理功能优化试点,中信证券、国泰君安等10家券商获批,申万宏源表示,监管逐步放开账户功能,意在促进行业财富管理转型,将增强券商财富管理业务的竞争力。

同日,中国银保监会发布《关于保险资金参与证券出借业务有关事项的通知》,在正式放开保险资金参与证券出借业务的同时,也规范了保险资金参与证券出借业务的行为,申万宏源称将对券商转融通券源和融券业务带来翻倍空间。

此外,央视新闻报道,国务院总理李克强近期指出,将运用多种货币工具,适时降准。

放开账户功能,券商财富管理业务再突破

首先我们来看,此次的账户管理功能优化试点到底是什么意思?

以国泰君安为例,在获得试点资格后,国泰君安可以让客户开立的多个资金账户内的资金得以自由流转,提升同名账户间的资金划转效率。

获得试点之后,在客户签约授权同意下,同一券商、同名账户不同业务线(包括普通经纪、信用、基金投顾、股票期权等)间的资金账户可以直接划转,不再需要第三方存管的银行划转,有助于提升客户体验,增加资金运用的效率。

申万宏源指出,账户是财富管理业务的基础设施,综合账户将增强券商财富管理业务的竞争力,本次从券商内部进行账户优化,未来打通外部可期。届时有望实现个人账户下,不同券商旗下资产管理、账户划转。

其进一步表示,随着账户改革的进行,公募基金投顾子账户、个人第三支柱退休金账户等多个业务想象空间打开。

险资参与证券出借,融券供给进一步扩容

其次,再看下关于保险融券相关业务,此次通知就保险资金参与证券出借的范围、资质要求、风险防范等方面做出了详细的安排。

平安证券指出,近年来我国境内债券出借和转融通证券出借业务发展迅速。随着注册制等资本市场改革不断推进,

配套制度不断完善,融券余额高速增长。融券业务出借方不断增加,从证券公司陆续扩展增加了四类规模较为稳定的公募基金、QFII、RQFII、社保基金参与融券业务。

平安证券认为,此次保险资金参与证券出借将促进融券券源进一步扩容,提升二级市场流动效率和定价能力,健全市场多空机制。对证券公司来说,险资参与证券出借丰富了融券业务的券源供给,有助于进一步提升券商的服务能力,也丰富了证券公司与保险公司的合作内容。

券商板块还有这些逻辑催化

1)跨年行情的胜负手

参考历史经验,过去十年历轮“跨年行情”或“春季躁动”期间,券商板块基本没有缺席。

10月下旬以来,市场成交额再次回到万亿以上,未来随着跨年行情继续演绎,市场成交有望保持活跃,另外北交所成立开市,一定程度上也对券商业务形成催化,有望进一步推动券商板块行情。

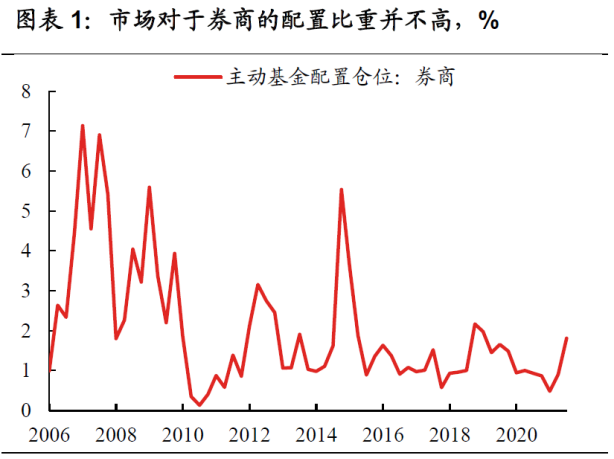

此外,当前市场对于券商板块的配置仓位仍不算高,仍然属于“人少的地方”,随着跨年行情的演绎,券商有望成为市场博弈超额收益的重要方向。

2)年初以来涨幅小,估值低。

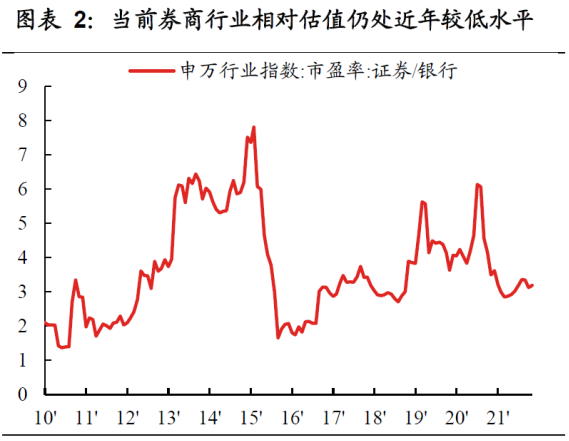

据wind数据,今年以来申万二级券商板块跌幅7.52%,从估值的角度,横向来看券商/银行PE估值比仍处在近年来较低水平,纵向来看当前券商板块PE估值更处在2011年以来的11%分位,已处于底部区域。

券商板块业绩也不错,据中国证券业协会2021年三季报,前三季度140家证券公司总资产10.3万亿元,实现营业收入3663.6亿元,同比增长7%;实现净利润1439.79亿元,同比增长8.5%,好于预期。

此外,财富管理有望成为券商突围方向。今年券商股大部分都在下跌,但东方证券、广发证券却分别逆势大涨41.24%、67.30%,核心原因就是它们是资产财富管理业务占市值比重最高的两家公司,明显提升了公司估值。