12月9日,A股家具消费、金融连番表现,不过从板块绝对涨幅来看,却是Micro/Mini LED领涨两市。

催化方面,板块龙头千亿市值的三安光电披露子公司三安集成报表,前三季度净利润3.96亿元,收入连续三年翻倍;另外公司近期发布国内首款滤波器自主键合片四工器,标志着公司在滤波器领域走在业内前沿。

申万宏源表示,往年11月向12月转换之际,就是反映明年趋势,做估值切换的时候。目前Mini LED产业化已初显端倪,2021年起渐入佳境,暗示2022年Mini LED产业将会更加大放异彩。

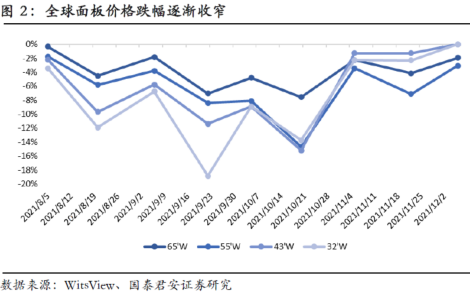

此外,据国泰君安研报数据,12月上旬全球面板价格下跌趋势已经明显收窄,其中小尺寸(43寸和32寸)面板已经止跌,而大尺寸(65寸和55寸)面板仅出现小幅下滑。其认为目前触底信号或已经出现。

此前价格连跌半年

数据显示,截至10月底,32寸面板价格较7月份高点跌幅超过42%,43寸面板跌幅超过33%,55寸的大屏面板也跌了20%以上。据业内人士分析指出,主要还是其背后的供需关系发生了明显改变。

之前由于新冠肺炎疫情激增的面板需求,随着新冠肺炎疫苗接种率的提高,人们开始减少居家时间,更多享受户外活动,加上面板价格涨价导致电视零售价升高,两者相叠加最终使得终端需求与去年峰值相比有所降温。

另外,运输成本上升、货运效率不足、供应链不顺等原因,电视产品无法及时送到终端渠道上,而电视厂商不愿意积压面板库存,选择了缩减面板采购数量,进一步导致液晶面板价格下跌。

面板周期性明显

周期品一轮价格总是可以分为这样几个阶段:超跌、筑底、波动和持续上涨,而面板行业周期性就极为明显,复盘最新一轮行情来看。

1)下跌期(2019.1-2019.9):华星光电T6 10.5代线的集中投产可以认为是本轮面板周期的起点。

由于高世代线的集中投产预期,大尺寸供需矛盾更为突出,以55寸为主的TV面板引领了本轮面板价格的首轮下跌,2019年下半年的中美贸易摩擦的升温进一步加剧了需求的预期,55寸面板价格进入第二轮下跌。

2)筑底期(2019.10-2019.12),面板价格持续下跌下,面板厂商通过降低稼动率来减轻库存与现金流压力,这段时间现金流成本成为重要价格支撑。

3)波折期(2020.1-2020.5):新冠疫情在供需双方都带来了巨大的影响。

一方面,新冠疫情的全球扩散使得市场需求预期下降,欧洲杯的推迟也为需求增长蒙上了一层阴影。另一方面,韩厂的退出计划使得市场预期供应减少,因此下游品牌厂商进退两难,32/43/55寸面板价格走势呈现一致性的犹豫,价格都呈现了反复(先涨后跌、小涨小跌)的姿态。

4)持续上涨(2020.5-2021.7):疫情带来的意外需求成为打破僵局的力量。

在全球疫情得到逐步控制后,市场欣喜地发现,疫情带来的远程办公(IT)、居家消费(TV)需求十分旺盛,前期抑制的需求在2020年三季度出现了集中的释放,为满足供不应求的需求,TV品牌厂商不断补库存,带动了整体面板需求的持续性上扬。

中信证券指出,面板价格2020年5月低点至2021年7月连续14个月全面上涨,累计涨幅77.1%-169.7%。

短期面板价格易涨难跌

往后看,国泰君安指出,需求端,考虑到三季度受到“双十一”、“黑五”、“双十二”等活动的影响,21年四季度黑电企业预计将加大面板库存补充,叠加面板价格下降刺激,面板需求预计将有所增长。

供给端,每年一季度为面板生产的淡季,除农历新年假期的影响之外,面板厂商通常在此阶段安排产线检修并控制产出。通过对比各季度面板出量情况,我们发现一季度面板出货量环比会出现大幅下滑。

因此,综合考虑21年四季度面板需求增加,以及22年一季度面板供给的下降,国泰君安认为从供需层面来看,未来几个月面板价格将易涨难跌。

Mini LED渐入佳境,2022大放异彩

分析师还特别提到了Mini LED。

据申万宏源研报,苹果使用Mini LED的方向也已经很清楚,即一开始“中大尺寸”新品先转去搭载Mini LED背光而非OLED,将来有机会再慢慢渗透到“中小尺寸”领域。在“中大尺寸”领域里,Mini LED背光的成本估计比OLED减少约15%。

其指出,除了苹果要逐渐摆脱三星的束缚,在采购三星OLED上争取谈判筹码外,Mini LED背光技术本身也具备了OLED几乎所有的优点,但又没有OLED的一些致命缺点,比如OLED的老化和烙印问题。

申万宏源指出,目前Mini LED产业化已初显端倪,2021年起渐入佳境,暗示2022年Mini LED产业将会更加大放异彩,相关投资机会也逐渐浮现。