9月21日,油运板块逆势大涨,招商南油、长航凤凰封板,中远海能一度涨超9%,刷新阶段新高。

消息面上,因中东-远东货盘增加,VLCC需求激增,同时叠加台风影响上周VLCC运价上涨40%。

申万宏源表示,近期美国、中东地区石油出口量提升明显,各船型市场方面,成品油及中小型油轮运价高位维持,VLCC市场需求出现明显边际改善。

中信建投分析称,俄乌冲突爆发后,俄罗斯原油海运出口大量东移,远东地区油运需求增加。俄罗斯在远东地区的出口以阿芙拉型和苏伊士型油轮为主,VLCC较少,而受美国制裁威胁,远东地区阿芙拉型与苏伊士型油轮供给骤减。供需缺口扩大导致阿芙拉型与苏伊士运价暴涨。

此外,俄罗斯原油受制裁后,伊朗、委内瑞拉解封预期提升。

据安信证券测算,若伊朗出口200万桶/天,对应VLCC需求61艘,约占行业运力的7%。伊朗油轮高龄化特征凸显,预期解禁后部分老旧油轮送至拆船市场。因此若伊朗委内瑞拉解禁,则将带来增量需求,而预计供给不会有大。

新船供给不足

安信证券表示,行业供给增量取决于新造船订单,当前行业在手订单占现有运力比为5.0%,处于1997年以来历史最低位。同时考虑到2021年集运行业高度景气,船台接受大量集运船舶订单,而油运行业遭遇历史性低迷,当前船东现金流偏紧、造船意愿较低,预计未来新造船订单仍将维持低位。

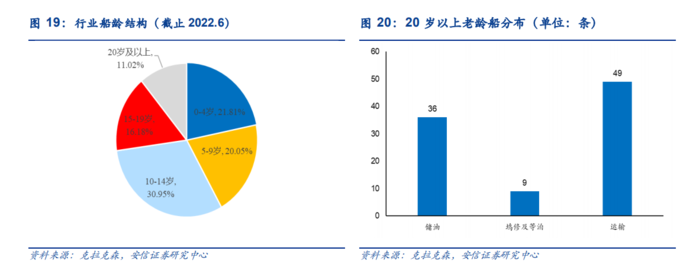

在增量有限的情况下,行业供给的核心矛盾在于存量拆解。截止2022年6月,行业20岁及以上船舶占比高达11.02%,老龄化特征凸显。受老旧船舶运营效率制约,行业平均拆船年龄在20年左右,且随着各项环保规定日益严苛,拆船年限有持续下降趋势。当前行业内在手订单及新造船订单有限,且潜在拆船数量较大,预计运力供给增速将进入下行通道。

另外,由于2023年将施行EEXI、CII新规,主要限制碳排放,近4成船舶需进行调整,不合规船舶大多采用限制发动机功率以达到标准。环保新规对运力供给的影响更多体现在限制运力的上行弹性。

明年运力短缺将更加严重

国海证券指出,欧盟要在12月初,以及2023年2月初全面禁运俄油。目前欧洲进口俄油仅较冲突前下滑30%-40%,仍有60%-70%的量需要调整,届时可能在本就运力紧张的时间点引发更大规模的航线切换。

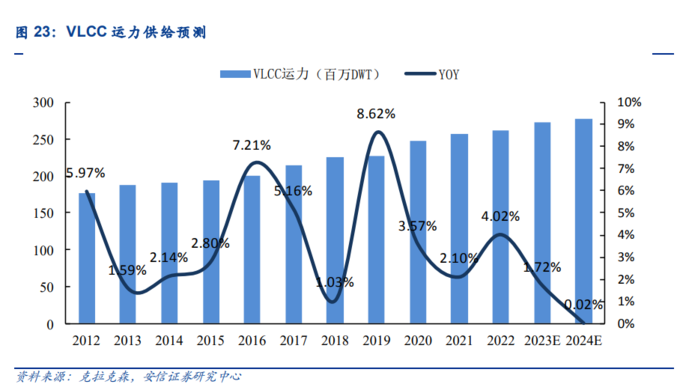

安信证券预期,2024年VLCC需求增速为1.7%,总量回升至2019年水平,而根据克拉克森预测,2024年VLCC供给增速仅0.02%。未来2-3年内供需差逐步增大,行业景气周期确定性强。考虑到油运需求曲线陡峭,结合历史周期复盘,景气上行期运价往往显著上涨。