3月14日,黄金股集体冲高。

消息面上,隔夜避险情绪升温+美联储加息预期放缓,带动国际金价大涨2.77%,国际银价大涨6.85%。

此外,今年全球央行继续爆买黄金,英国调查机构世界铂金投资协会(WPIC)日前也发布预测称,2023年全球铂金供求量将出现55.6万盎司(约17吨)缺口。

具体从黄金价格分析框架来看,一来与美元之间呈现负相关关系,二来黄金价格也通常呈现出与美元实际利率的负相关关系。

隔夜硅谷银行风波继续发酵,市场对美联储救市似乎并不买单,多家银行股继续惨遭血洗,带动市场避险情绪升温。

市场认为,由于加息对美国银行系统造成极大的压力,美联储激进加息的可能性大幅下降。

据兴业证券研报,CME美联储观察工具显示,市场认为美联储3月加息50个基点的可能性已经降至0,而不加息的可能性上升至38%,加息25个基点的可能性为62%,年底前可能降息50个基点。

14日早间,野村证券甚至认为,美联储将在3月降息25个基点。

受此影响,隔夜国际金价大涨2.77%,突破1900美元/盎司关口,国际银价大涨6.85%。

西南证券表示,美联储加息进入尾声,货币周期的切换背景下,长端美债实际收益率和美元大周期仍向下,金价中枢仍有上行空间,黄金战略配置地位提升。

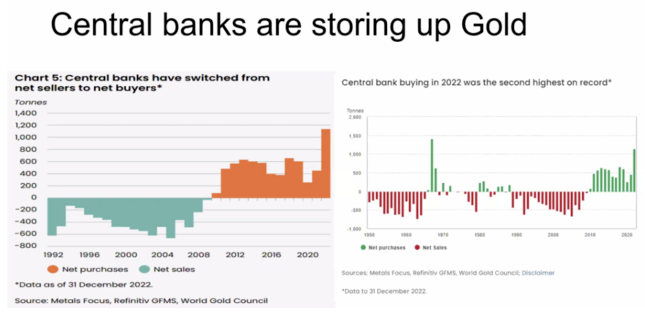

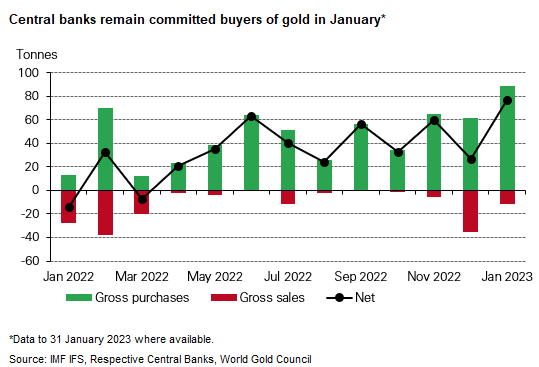

全球央行“抢”黄金

数据显示,2022年央行黄金的总购买量为1136吨,这是自1950年有记录以来的最高净购买量,并打破了1971年美元跟黄金脱钩的净购买量记录,也是全球央行连续第13年净买入黄金。

不仅如此,世界黄金协会汇编的最新数据显示,今年1月,全球央行的黄金净储备增加了77吨,较去年12月环比暴增了192%,超过了过去10个月连续净买入的20-60吨范围内。

截至2月底,中国外汇储备里的黄金储备达到6592万盎司(约2050.34吨),较1月环比增加80万盎司(约24.88吨),这是中国外汇储备连续第四个月增持黄金;此前新加坡央行宣布购买了45吨黄金,环比增长29%。

世界黄金协会表示,央行购买黄金的主要驱动因素有两个:一是黄金在危机时期的避险作用,二是黄金作为长期价值储存手段(对抗通胀)的作用。

值得注意的是,全球央行此前分别在2011年、2018年大幅增加购金量,且金价在对应年度均出现上涨,在此后一年也保持涨势。

铂金由过剩转向短缺

另一大贵金属铂金最近也有新消息。

据界面新闻报道,英国调查机构世界铂金投资协会(WPIC)日前发布预测称,2023年全球供求量将出现55.6万盎司(约17吨)的缺口,超过了此前预期的30.3万盎司缺口。

世界铂金投资协会近日也表示,历经两年的市场过剩之后,铂金市场将在2023年进入短缺,其预计2023年铂金供应受限,仅小幅增长3%,而需求将强劲反弹24%,预计全年市场出现短缺17吨。

供需方面,供给端在产量占全球7成份额的南非,电力持续短缺,基础设施也很脆弱,频繁发生停电,而铂金的开采和冶炼需要消耗大量电力。2022年南非的产量比2021年减少15%,WPIC预计2023年会进一步减少。

需求端,据WPIC的报告称,铂金是生产和使用绿氢的关键部件,过去两年氢能对铂金的需求已呈现出显著增长,到2040年这一领域对铂金需求将达到铂金年度总需求的35%;此外今年汽车领域对铂金的需求将有约10%的增长玻璃行业的产能扩张也会成为铂金工业需求增长的主要驱动力。

东方证券研报指出,从资来看我国铂族金属进口依赖度高,随着其战略价值日趋提升,我国或也将建立战略储备库,铂族金属战略属性凸显。