又有多家银行宣布下调利率。

5月15日消息,近日平安银行、东营银行等数家银行发布通知表示,将暂停销售"智能通知存款"类产品。

同时,郑州银行等多家银行还表示,将下调智能通知存款、协定存款等金融产品收益率。

随着多家银行持续多次下调利率,近期市场上关于“资产荒”的讨论也多了起来。

什么是资产荒?

“资产荒”是指资金充裕、而能达到前期预期回报率的低风险资产减少的情况。如果通俗易懂说的话,可以理解为"找不到好的投资机会"。

为何会出现资产荒?申万宏源指出,本质上是经济周期与产业趋势走弱、宽货币到信用不畅、缺乏高收益资产的结果。

据申万宏源梳理,上一轮资产荒始于2014年底央行降息、无风险利率快速下破4%、海外弱美元,债市资产荒诱发大行同业加杠杆、小行委外理财,监管层为防范金融风险,2016年开始金融去杠杆,2018年资管新规落地,年中理财收益率下行。

2021年国内经济复苏动能减弱、无风险利率下破3%之后资产荒再度加剧,金融机构资产端普遍缺乏可投资标的,而负债端仍相对刚性。2022年大银行已经普遍调降存款利率,近期中小银行各类存款利率也被指导调降。

申万宏源表示,2016年的打破刚兑核心目的是防止资金空转、降低信用风险,而本次打破刚兑更重要的是缓解机构负债端成本压力,目的不同但都指向共同的结果——大量资金不得不寻找更高收益的资产。

“资产荒”有望给A股带来增量资金

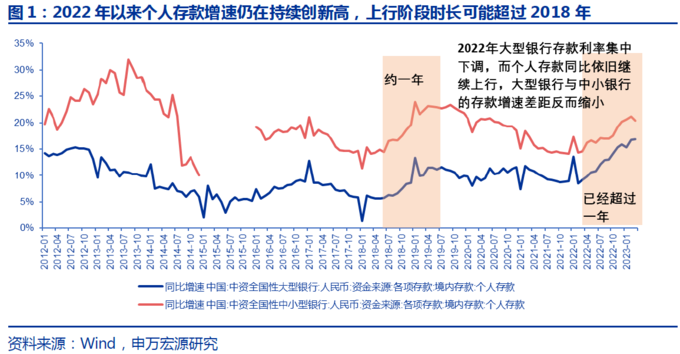

据申万宏源研报,2022年以来,本轮居民存款增速上行的时长预计比2018年资管新规明显见效之后个人存款同比增速上行的时间更长,存款利率下行之后存款仍然被动累积。

2018年中开始存款增速同比上行时间约1年,本轮已经超过1年,目前打破刚兑之后尚未看到明显的居民资产配置迁移,尽管2022年大型银行存款利率已经开始指导下行,但个人存款同比依旧继续上行,且大型银行与中小银行的存款增速差距并未增大。

其认为,在储蓄存款增速已创十年新高的背景下,资产荒终将为股市带来显著的增量资金,但从宏观流动性到股票市场流动性的过渡从来都不是平顺的,关键信号是居民收入预期稳定、股市积累赚钱效应,其预计本次居民资产配置明显开始迁移需要经历三步骤:

1)打破刚兑,居民资金出表,目前可能已经在发生,2023年4月M2同比下行、居民存款同比减少。

2)理财和保险规模持续提升,公募基金新产品类型调整,高分红以及主题产品占比提升,增量资金带动低估值高股息板块估值修复。

3)经济预期缓慢修复,赚钱效应累积量变到质变,理财、保险、基金发行全面改善。据我们观察,截至2023年初散户持有偏股基金的浮盈仍然在0附近,全A指数截至5月9日整体浮盈同样约为0,暂未兑现明显的赚钱效应。

而复盘上轮资产荒,2018资管新规基本打破理财刚兑,最终基金发行全面改善发生在2019年底,当时的条件包括:

1)2018年中,储蓄存款余额同比见底回升,一年后2019Q3达到最高水平;2)A股指数已经见底回升超过一年;3)2019年11-12月工业增加值同比连续回升;4)2019年8月美联储预防性降息。

申万宏源表示,假设2023H2或者2024年验证经济复苏、2023H2海外结束加息周期,按照类似的节奏,预计2023年底开始可能出现居民资产配置结构明显向股市迁徙。

这些品种或相对受青睐

申万宏源表示,资产荒对股市的直接影响是中性偏好的:基本面角度,资产荒时宏观经济动能乏力,“当期景气向上”方向稀缺;宏观流动性角度,利率整体较低但不一定有明确上下行方向;股市筹码角度,高风险高回报的权益资产总体能获得更多资金流入。

其表示,综合以上逻辑,资产荒时A股整体涨跌不一定有明确方向,但“长逻辑+短期基本面保护”资产将有独立行情。

哪些是“长逻辑+短期基本面保护”资产呢?申万宏源认为,2016年这类资产是高ROE和资源股票,当下是央企改革和高分红央企。

1)2016年高ROE和资源股票的长逻辑:供给侧改革重塑周期股定价体系,龙头集中度提升+外资全球定价重塑消费品、金融股估值逻辑。短期基本面保护:周期品价格高弹性,另外一线城市地产需求年初就确认回升。

2)2023年央企改革和的长逻辑:AI技术突变、数据资产流通,提升全要素生产率;后更多分享经营成果,分红稳定性提升,资产负债匹配度明显提高,同时一带一路战略提升地位。

国泰君安也表示,存款利率水平下降,资产荒下首选高股息策略与成长主题策略。