近期,铜箔板块异动活跃明显,金安国纪、鼎胜新材今日涨超5%,后者叠加机构大买属性近一个月涨幅已经接近翻倍。

逻辑催化上,随着锂离子电池的广泛应用,锂电铜箔的市场应用需求正逐步扩大。

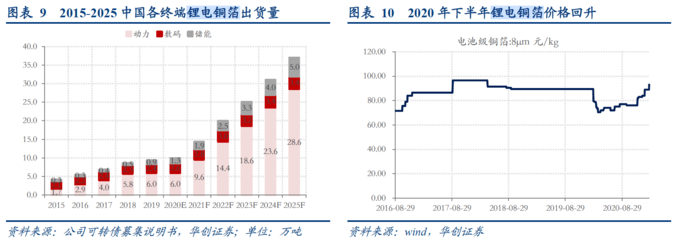

根据高工锂电数据,到2025年,中国动力电池出货量预计将超过431GWh,动力电池用锂电铜箔需求料将突破28.6万吨,2020-2025年复合增长率预计将达36.7%。

天风证券认为,短期看,受益于技术迭代和供需错配红利,铜箔板块投资价值凸显:

技术迭代:锂电铜箔发展的趋势是薄化,厚度正从8μ-6μ-4.5μ快速迭代中,拥有大规模量产并批量供货的企业可享受技术溢价带来的高毛利,因此嘉元科技这类头部铜箔企业ROIC和投资回报率保持在高位,分别为17%、32%。

供需错配:铜箔容易出现供需错配的原因有二:1)受制于日本设备交付周期长,铜箔厂扩产周期一般在1.5-2年(电池在1年),2)铜箔产线调试和爬坡时间较长(6个月)。目前锂电下游新能车处于高景气度下,需求增速明显高于铜箔产能释放增速,由此使得铜箔板块短期形成了看涨期权。

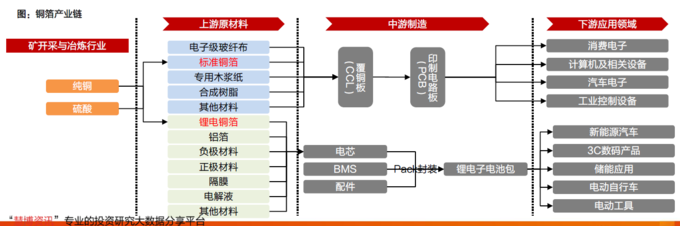

什么是锂电铜箔?

铜箔按应用领域可分为“锂电铜箔”和“标准铜箔”。

其中,锂电铜箔在锂电池中充当负极集流体,即负极活性物质的载体,目前主流厚度在8微米以下。锂电铜箔在电池中既充当电极负极活性物质的载体,又起到汇集传输电流的作用,对锂离子电池的内阻及循环性能有很大的影响。

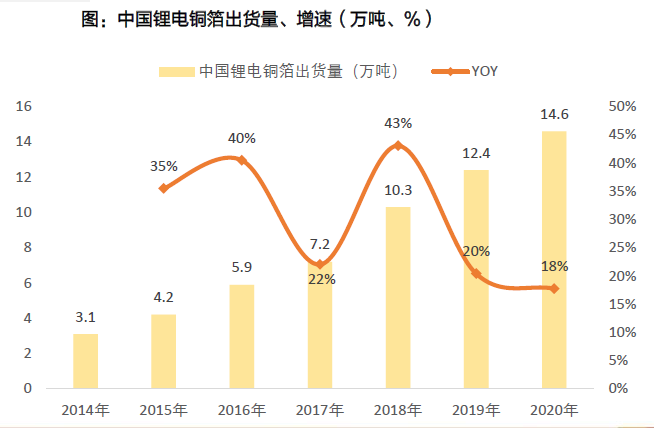

近年来,随着新能源汽车的持续高景气,锂电铜箔的出货保持着两位数的高速增长,2014年中国锂电铜箔出货量仅3.1万吨,2020年达14.6万吨,复合增速29%,天风证券预计未来锂电铜箔仍将继续跟随新能源车销量继续保持高速增长,中长期成长性凸显。

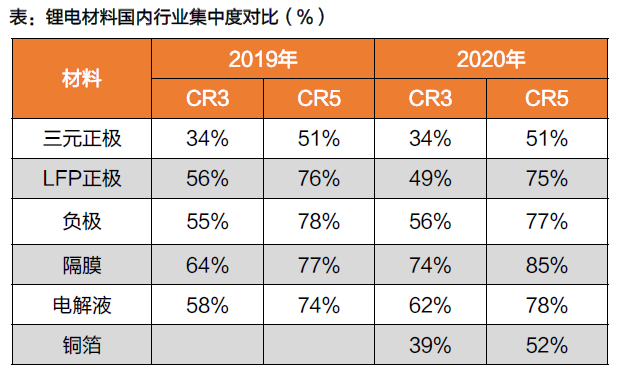

行业格局方面,铜箔格局较为分散,行业集中度明显低于其他锂电材料。

2020年中国锂电铜箔CR3占比39%、CR5占比52%,而LFP、负极、电解液CR5占比在75%以上,隔膜高达85%。

锂电铜箔将进入新一轮景气周期

中泰证券表示,21年锂电铜箔将逐渐结束供给过剩的局面,虽然锂电铜箔产能仍按部就班投建释放,但是由于需求的快速增长,最终使得锂电铜箔转归供应不足,锂电铜箔将随着新能源汽车进入又一轮快速上行期也进入新一轮景气周期。

天风证券也认为,预计铜箔或在今明年的二三四季度持续短缺。

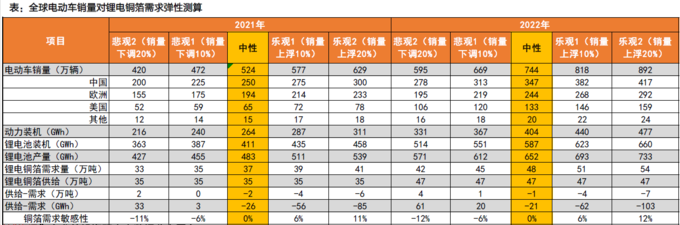

据天风证券测算,中性预期下,预计21、22年全球锂电铜箔需求在37、48万吨;有效供给在35、47万吨,预计21年铜箔将出现2万吨缺口,22年1万吨缺口。

投资机会

站在当前时间点,天风证券认为锂电铜箔板块现存在两大行业机遇:

第一,技术迭代带来阶段性超额收益。

铜箔的发展趋势是薄化,国内以宁德为代表的电池厂正从6μ向4.5μ切换,海外电池厂较为保守多采用8μ。

铜箔逐渐薄化的原因在于:1)薄铜箔有利于提升电池能量密度;2)薄铜箔铜用量更少对电池厂来说性价比更高。

铜箔薄化后加工费显著增加(目前4.5μ、6μ加工费分别在7、4.5万元/吨),但成本端增加不多(不到5千元/吨),因此铜箔厂可享受技术溢价带来的阶段性超额收益。

第二,设备交付、调试周期长带来潜在的看涨期权。

核心设备阴极辊依赖日本进口,日式设备供应有限且交付周期长,铜箔厂扩产周期在1.5-2年(电池在1年),投产后设备调试周期在6个月左右,其他材料在1-2个月甚至无需调试,故在需求快速起量的时铜箔供给容易出现缺口。

目前下游需求旺盛加剧阴极辊紧张程度(日本设备厂交付订单已排到24年),国内设备厂在加速国产替代,但目前技术局限在8/6μ,突破4.5μ仍需时间,因此天风证券认为可对高端铜箔(特别是4.5μ)持看涨期权。